Инвестиции в акции являются разновидностью финансовых инвестиций, то есть вложением денег в финансовые активы с целью получения дохода.

Доходными будут считаться такие вложения в акции, которые способны обеспечить доход выше среднерыночного.

Получение такого дохода и преследует инвестор, инвестируя на фондовом рынке. При этом доход, который может принести акция, обращаясь на фондовом рынке, интересует в основном портфельного инвестора. Составляющими этого дохода будут дивиденды и рост курсовой стоимости.

На что инвестор рассчитывает – на дивиденды или рост курсовой стоимости? Чем измерить доходность инвестиций в акции?

Для ответа на эти вопросы необходимо выбрать критерий, своеобразную «быструю пробу», по которой можно судить о доходе инвестора в данный период, а, следовательно, и количественный показатель, используемый при оценке доходности акций.

Являясь держателем (владельцем) ценной бумаги, инвестор может рассчитывать только на получение дивиденда по акциям, то есть текущие выплаты по ценной бумаге (В).

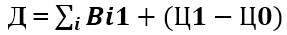

После реализации акции её держатель может получить вторую составляющую совокупного дохода – прирост курсовой стоимости. Количественно это обозначается как доход, равный разнице между ценой продажи (Ц1) и ценной покупки (Ц0). Естественно, при превышении цены продажи над ценой покупки (Ц1 > Ц0) инвестор получает доход (Д = Ц1 – Ц0), а при снижении цен на фондовом рынке и соответственно снижении цены продажи по равнению с ценой покупки (Ц1 < Ц0) инвестор получит убыток по капиталу (П = Ц1 – Ц1).

Расчёт дохода по акциям зависит от инвестиционного периода.

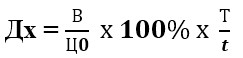

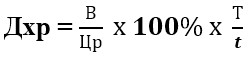

Если инвестор А осуществляет долгосрочные инвестиции, и в инвестиционный период, по которому происходит оценка доходности акции, не входит её продажа, то текущий доход определяется величиной выплачиваемых дивидендов (В). При такой ситуации рассматривают текущую доходность (Дх), которую рассчитывают как отношение полученного дивиденда к цене приобретения акции (Ц0).

где:

- Т – годовой период, 360 дней

- t – время, за которое получены дивиденды

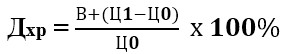

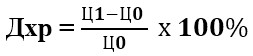

Кроме того, можно рассчитывать текущую рыночную доходность (Дхр), которая будет зависеть от уровня цены, существующей на рынке в каждый данный момент времени (Ц1).

Если инвестиционный период, по которому оцениваются акции, включает выплату дивидендов и заканчивается их реализацией, то доход определяется как совокупные дивиденды с учетом изменения курсовой стоимости, то есть:

таким образом, конечный доход после реализации акции может быть любым: Д < О, если В < Ц1 – Ц0 при условии, что Ц1 < Ц0 и Д > О, если Ц1 – Ц0 < В или если Ц1 > Ц0.

Доходность является конечной (Дхк), когда инвестор реализовал свою ценную бумагу, и доход за инвестиционный период измеряется соотношением:

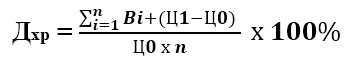

а в случае если инвестиционный период будет превышать год, то формула конечной доходности в расчете на год примет следующий вид:

где:

- n – время нахождения акции у инвестора

Если инвестиционный период не включает выплаты дивидендов, то доход образуется как разница между ценой покупки и продажи. Таким образом, Д = Ц1 – Ц0 и может быть любой величиной: положительной, отрицательной, нулевой.

Если выплата дивидендов не производится, то конечная доходность акции рассчитывается как отношение разницы в цене продажи и покупки к цене покупки:

К основным факторам, влияющим на доходность акций, можно отнести:

- размер дивидендных выплат (производная величина от чистой прибыли и пропорции её распределения);

- колебания рыночных цен;

- уровень инфляции;

- налоговый климат

Сбережения некоторых инвесторов направляются в те ценные бумаги, где обеспечиваются максимальные колебания курсовой разницы, определяемые спросом и предложением, но отнюдь не эффективностью производства. Рост или падение прибыльности производства практически не отражается на доходности акции через изменение её курсовой цены.

Оценивая влияние инфляции на доходность акций, следует иметь в виду, что уровень инфляции влияет на страновую миграцию капитала, планируемый доход по акциям должен включать в себя текущий уровень инфляции.

Оценивая акции с точки зрения их доходности, оператор, действующий на западном фондовом рынке, разделяет их на ряд категорий:

- акции, обладающие высокой ликвидностью, по которым проходят активные сделки, позволяющие получить доход даже от небольшого колебания цен (эти акции носят название «гвоздь программы»);

- акции – лидеры роста по курсовой стоимости, имеющие максимальную величину Ц1 – Ц0, называются премиальными.

Близки к ним по формированию дохода и «обаятельные» акции – акции молодых компаний, активно повышающиеся в цене. Для получения максимального дохода по таким акциям необходимы детальные исследования и активный мониторинг.

Следующую группу составляют акции, не имеющие колебаний рыночных цен, и, следовательно, Ц1 – Ц0 у таких акций меньше, чем по первой группе, однако их характеризует стабильный дивиденд (В).

На доходность акций оказывают влияние также макроэкономические факторы: уровень инфляции, ставки налогообложения и тому подобное.