Содержание

Теория

Все ценные бумаги представляют:

- товарный;

- денежный;

- производительный (промышленный) функционирующий капитал.

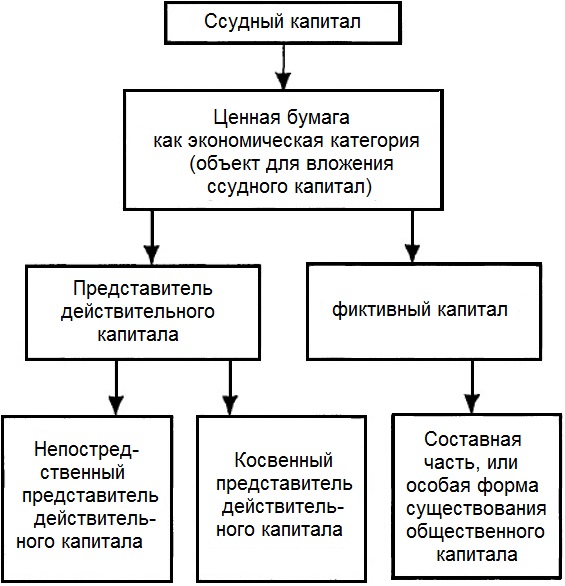

Ценная бумага есть представитель реально функционирующего в экономике, или действительного, капитала, а как капитал сама ценная бумага есть фиктивный капитал.

Ценная бумага – это форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход.

Это особая форма существования капитала наряду с его существованием в денежной, производительной и товарной формах, при которой у владельца капитала сам капитал отсутствует, но имеются имущественные права на него, которые и зафиксированы в форме ценной бумаги. Последняя позволяет отделить собственность на капитал от самого капитала и соответственно включить последний в рыночный процесс в таких формах, в каких это необходимо для самой экономики.

Действительный и фиктивный капитал это две стороны общественного капитала. Однако каждый из них развивается по своим законам. Рост действительного капитала в конечном счёте определяется наличием материальных и трудовых ресурсов и потребностями общества. Рост фиктивного капитала, находящего своё отражение в рыночной цене ценных бумаг, имеет спекулятивный характер, нацеленный на максимизацию дохода от обращения этих бумаг. Благодаря фиктивному капиталу (ценным бумагам) общественный капитал получает возможность неограниченно самовозрастать, выходить за пределы реально функционирующего капитала, ибо закон капитала – это безграничный рост.

Однако возрастание фиктивного капитала в форме ценных бумаг (а вместе с ним и всего общественного капитала) за количественные пределы реально функционирующего капитала не может происходить непрерывно и безгранично, так как только действительный капитал создает материальную основу всех видов доходов, в том числе и доходов от ценных бумаг. Опережающий рост фиктивного капитала по сравнению с действительным приводит к снижению показателей доходности капитала. В результате чего происходят систематические скачкообразные сокращения фиктивного капитала или общего падения цен на ценные бумаги — лютая медвежья коррекция рынка.

Ценная бумага есть представитель капитала, поэтому ее владелец не утрачивает связи с этим капиталом.

Эта связь выражается в ценной бумаге, а не в непосредственном обладании капиталом. Лицо, получившее в свое распоряжение капитал, может использовать его как ссудный, товарный или промышленный капитал. Лицо, получившее в обмен на свой капитал ценную бумагу, использует последнюю как форму для вложения ссудного капитала.

Безвозвратное отчуждение капитала означало бы, что его бывший владелец потерял все права на него, а поэтому не могла бы иметь место и форма ценной бумаги на капитал, обеспечивающая сохранение имущественных прав на этот капитал.

Ценная бумага не просто представитель капитала, ведь последний приносит доход (производит прибавочную стоимость), а поэтому она есть представитель приносящего доход капитала.

Капитализация этого дохода приводит к тому, что приносящий доход актив, в данном случае сама ценная бумага, получает денежную оценку, или рыночную цену. А поэтому из простого представителя капитала ценная бумага превращается в капитал, сама становится одной из форм существования капитала, самостоятельным его видом. Однако это уже не капитал, производящий прибавочную стоимость, а фиктивный капитал, то есть совокупность различного рода притязаний на действительный капитал – на деньги, товары, оборудование, имущество, технологии, системы транспорта и связи и тому подобное.

Ценная бумага – это не деньги и не материальный товар.

Ее ценность состоит в тех правах, которые она даёт своему владельцу. Последний обменивает свой товар или свои деньги на ценную бумагу только в том случае, если он уверен, что эта бумага ничуть не хуже, а даже лучше и удобней, чем сами деньги или товар.

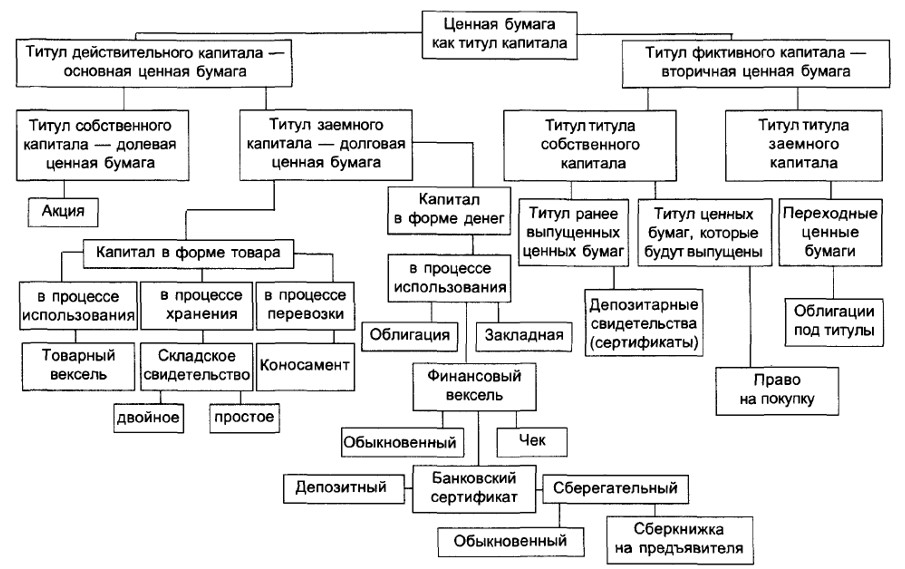

Рис.1. Экономическая трактовка ценной бумаги.

Примечание: госбумаги выражают действительный капитал, не напрямую (косвенно). Корпоративные бумаги непосредственно выражают действительный капитал.

Ценная бумага – представитель капитала, но для её владельца она не всегда есть капитал. Это имеет место в том случае, когда она не приносит дохода, например, если владелец чека получает причитающуюся по нему в банке сумму денег или владелец складского свидетельства просто получает соответствующий товар со склада.

Диалектика развития капитала состоит в том, что сначала действительный капитал порождает свою видимость – ценные бумаги, а они, в свою очередь, воспроизводят новый капитал, но уже как фиктивный, а не действительный. И действительный капитал, и фиктивный капитал как совокупность ценных бумаг вместе образуют функционирующий в современной экономике общественный капитал.

Функционирующий (действительный) капитал любой компании может иметь два источника: уставный (собственный) капитал и заёмный капитал, полученный от инвесторов – юридических и физических лиц. По заёмному капиталу компания несёт обязательства перед инвесторами. Соответственно ценные бумаги как представители действительного капитала делятся на два класса: долевые (совладельческие) и долговые (обязательственные) ценные бумаги.

Класс долевых ценных бумаг в России представлен акциями и инвестиционными паями. Все остальные виды ценных бумаг есть долговые ценные бумаги.

По типу ценные бумаги делятся на основные и вторичные.

В России к основным (самостоятельным) относятся:

- акции;

- облигации;

- вексели;

- коносаменты;

- складские свидетельства;

- закладная.

Вторичные ценные бумаги

Так как общественный капитал состоит из действительного и фиктивного капитала (представителем которого являются ценные бумаги), то ценные бумаги делятся на группу ценных бумаг, которые являются свидетельством действительного капитала, или основные ценные бумаги, и на группу ценных бумаг, которые служат свидетельством на фиктивный капитал (ценные бумаги на ценные бумаги), или вторичные ценные бумаги.

Вторичная ценная бумага – это ценная бумага, представляющая собой имущественное право на другую ценную бумагу и/или на доход от неё. Вторичная ценная бумага – это представитель фиктивного капитала.

Ценная бумага на ценную бумагу, или производная первого порядка.

Базовым активом у таких бумаг выступают акции, облигации и закладные.

Вторичка выпускается в двух формах:

- В форме основных ценных бумаг, например, облигации, основанные на пуле закладных; такие ценные бумаги ещё называются переходными, то есть когда с их помощью происходит переход прав от владельцев одних видов ценных бумаг к владельцам других видов ценных бумаг.

- В форме, отличной от основных ценных бумаг:

- в виде самостоятельно обращающихся прав на приобретение, обычно акций; к таким ценным бумагам относятся фондовые варранты, подписные права, премиальные опционы (разновидность варрантов, которые выдаются в качестве поощрения руководителям компаний;

- в виде депозитарных свидетельств (сертификатов и депозитарных расписок – ADR, GDR, РДР) на акции.

Рис. 2. Иерархия ценных бумаг.

Функции ценных бумаг

В функции ценных бумага входят:

- обслуживание товарного и платёжного оборотов капитала

- мобилизация капитала, то есть его привлечение для сотворения каких-либо проектов

- перераспределение капитала между странами, отраслями, рынками, экономическими субъектами

- наращивание капитала, или обеспечение дохода их владельцу

Ценная бумага может служить инструментом безналичных расчётов, инвестирования, спекуляций.

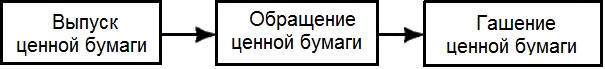

Кругооборот ценной бумаги

Ценная бумага – это всего лишь право, а не какая-нибудь вещь, а потому для нее не существует ни стадии производства, ни стадии потребления.

Единственное место в экономике, где она может существовать – это сфера обращения. Однако если для товара обращение это простой переход от одного владельца к другому, так как до этого имел место процесс его производства, а после обращения наступит время использования товара, то для ценной бумаги в сфере обращения сосредоточены все этапы её жизни – «рождение, жизнь и смерть», которые в совокупности составляют её кругооборот. Последний распадается на три стадии: выпуск, то есть обмен ценных бумаг на заёмные деньги; собственно обращение как переход права собственности на неё от одного владельца к другому; гашение, или изъятие, ценной бумаги из обращения, или её обратный обмен на действительный капитал (возврат заёмного капитала).

Рис. 3. Стадии кругооборота ценной бумаги.

Перечисленные стадии кругооборота ценной бумаги имеют свои особенности: в первой и третьей стадиях ценная бумага пребывает только однажды, а во второй стадии, в обращении, проходит большая часть её жизни. Если ценная бумага, приносящая доход, по каким-либо причинам не обращается, не переходит из рук в руки, то она по экономической форме превращается в обычный депозит, по которому начисляется установленный для него доход (процент). Однако экономическая природа ценных бумаг и депозита (например, банковского) различна. Депозит – это форма существования денежного, то есть действительного, капитала, а ценная бумага может быть только представителем последнего. Депозит в своей непосредственной форме обращаться не может, а ценная бумага может свободно переходить от одного владельца к другому различными рыночными способами.

Экономическое достоинство ценной бумаги состоит в том, что она может постоянно обращаться, в отличие от действительного капитала, для которого процесс обращения – лишь одна из стадий его кругооборота, и чем она короче, тем лучше, так как больший доход может быть создан тем же размером действительного капитала в единицу времени. В форме ценной бумаги действительный капитал получает форму вечного обращения, так как сам он должен «трудиться», производить материальный доход (прибавочную стоимость) для всего общества, а обращается по преимуществу его «заместитель» – фиктивный капитал.

Обращение ценной бумаги имеет обратное влияние на неё. Если ценные бумаги не являются доходными, то есть не являются представителями капитала для их владельцев, то обращение может придать им статус капитала, например, если они перепродаются. Если ценные бумаги приносят доход их владельцу, то в ходе обращения последний может получить дополнительный доход.

Поскольку ценная бумага – это особый род капитала, то и её рынком является особый рынок – рынок ценных бумаг, на котором она обращается как обычный товар, но у которой потребительной стоимостью является какое-либо право на доход, а меновой стоимостью – фиктивная стоимость (капитализированный доход).

Рынок ценных бумаг отличается от рынков товара и денег. Рынок ценных бумаг – это экономические отношения, возникающие в связи с их кругооборотом, а стадии кругооборота – это составные части указанного рынка.

Качество ценной бумаги

К качеству ценной бумаги относятся:

- её ликвидность – скорость перехода прав на неё от одного владельца к другому (скорость купли-продажи);

- её доходность – уровень дохода по ценной бумаге за определённое время;

- присущий ей риск – неопределенность (неизвестность), связанная с осуществлением прав, которыми она наделена, то есть не исполнение или ненадлежащее исполнение эмитентом своих обязанностей перед владельцами ценных бумаг, а также рыночный риск, из-за которого доход по бумаге снижается или вовсе не выплачивается, и риск банкротства эмитента.

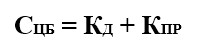

Стоимость и цена ценной бумаги

Понятие стоимости ценной бумаги не может совпадать с понятием стоимости обычного товара как материализации общественного необходимого труда на его производство, так как ценная бумага не производится. Её объективной экономической основой, или источником происхождения, является не труд непосредственно, а его абстрактная форма – капитал.

Ценная бумага это единство представления реального капитала (действительного) и самого капитала (фиктивного), поэтому в отличие от физического товара (услуги), который имеет одну стоимость (самого товара), ценная бумага обладает двумя стоимостями. Первая представительная стоимость заложена в номинале ценной бумаги, вторая есть рыночная стоимость, которая зависит от курса самой ценной бумаги, и отображает реальную стоимость капитала.

Номинальная стоимость выражается в сумме денег, которая заплачена за неё на стадии выпуска или гашения. Эта сумма денег называется номиналом ценной бумаги.

Рыночная стоимость ценной бумаги возникает в результате капитализации её имущественных прав, ибо благодаря этому процессу ценная бумага и превращается в капитал (фиктивный).

Главное имущественное право в ценной бумаге – это её право на доход, поэтому стоимость ценной бумаги есть прежде всего капитализация этого дохода.

Однако получение начисляемого дохода – не единственное право по ценной бумаге у её владельца, остальные права тоже имеют то или иное основание в её стоимости или являются стоимостно-образующими факторами. Поэтому самая абстрактная модель рыночной стоимости ценной бумаги имеет следующий вид:

где:

- СЦБ – рыночная стоимость ценной бумаги

- КД – капитализация начисляемого дохода

- КПР – капитализация прочих прав по ценной бумаге

Капитализация начисляемого дохода – это частное от деления этого дохода на рыночную (обычно банковскую) процентную ставку.

Капитализация позволяет рассчитывать величину капитала, который, будучи положен на депозит под эту процентную ставку, станет приносить доход, равный начисляемому доходу.

В отличие от права на доход другие права по ценной бумаге не поддаются строгой количественной оценке. Чем больше их значимость с точки зрения рынка, тем слабее отражается научно-экономическое ценообразование ценной бумаги, ибо выше роль субъективно-психологических оценок.

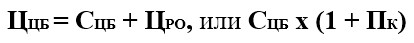

Рыночная цена ценной бумаги – это денежная оценка её рыночной стоимости.

Самая абстрактная модель рыночной цены ценной бумаги имеет такой вид:

где:

- ЦЦБ — рыночная цена ценной бумаги

- СЦБ — рыночная стоимость ценной бумаги

- ЦРО — рыночные ожидания относительно роста или снижения рыночной цены по сравнению с стоимостью ценной бумаги в абсолютном выражении

- ПК — рыночный процент отклонений рыночной цены от ее стоимости (в долях)

Понятия рыночная цена ценной бумаги и курсовая стоимость, курсовая цена, курс, рыночная котировка равнозначны.