Определение казначейского векселя

Казначейский вексель (treasury bill = T — bill) – это выпущенный правительством краткосрочный обращающийся инструмент, представляющий собой обязательство выплатить держателю определённую сумму в будущем.

Покупатель казначейского векселя предоставляет кредит правительству на срок действия такого векселя. При наступлении срока погашения правительство выплачивает деньги по номиналу казначейского векселя. Вексели выпускаются с дисконтом к номинальной (лицевой) стоимости. По такой ценной бумаге не выплачиваются проценты и купонная ставка. Доход по такому финансовому активу есть разница между номиналом и дисконтом.

Казначейские вексели выпускаются центральными банками, то есть кредиторами последней инстанции, и поэтому являются базой для определения процентных ставок по другим инструментам.

Банки покупают эти инструменты для того, чтобы их ресурсы постоянно приносили хоть какой-нибудь доход. Вексели также приобретаются крупными институциональными инвесторами под залог для выполнения требований по производным инструментам.

Оценка казначейских векселей

При наступлении срока погашения держатель казначейского векселя получает номинальную сумму этого инструмента, которую называют также ценой погашения. Таким образом, рыночную стоимость казначейского векселя определяет получаемый по нему процент, или учётная ставка.

Рыночная стоимость казначейского векселя – это текущая стоимость цены, выплачиваемая при погашении. Или: цена казначейского векселя равна цене погашения, дисконтированной по преобладающей на рынке учётной ставке.

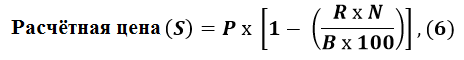

Расчётная цена казначейского векселя определяется по следующей формуле.

где:

- Р – цена погашения (FV)

- R – учётная ставка в виде десятичной дроби

- N – число дней до наступления срока погашения

- В – годовая база (360 или 365 дней)

Преобразовав формулу 6, определим учётную ставку:

Пример 1. Казначейский вексель США.

Дано:

Номинал $ 100 000 Расчётная дата 9 мая Дата погашения 28 июня Учётная ставка 8,12% Годовая база 360 дней Дней до погашения 50 Задача: Определить расчётную цену казначейского векселя США.

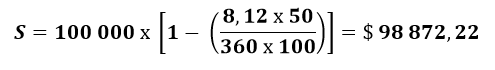

В соответствии с формулой 6 расчётная цена равна:

Расчётную цену можно представить также и в виде процента – 98,87% от номинала.

Если учётная ставка остается постоянной, то с приближением срока погашения векселя (уменьшением числа N) его расчётная цена стремится к номиналу.

Пример 2: казначейский вексель Великобритании.

Дано:

Номинал £ 100 000 Расчётная дата 9 мая Дата погашения 8 августа Расчётная цена £ 98 485 Годовая база 365 дней Дней до погашения 10 Задача: Определить расчётную цену казначейского векселя Великобритании.

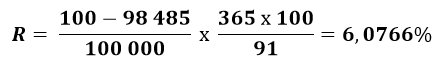

В соответствии с формулой 7 учётная ставка равна:

Котировка ставки не позволяет напрямую сравнивать доходность казначейских векселей с доходностью других инструментов денежного рынка. Доходность инструментов, которые держат до наступления срока, сравнивают по показателю доходности денежного рынка (MMY).

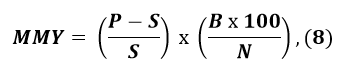

MMY для инструмента определяют в следующей последовательности:

- рассчитывают прибыль при погашении, которая равна (Р – S);

- полученное значение представляют в виде доли от вложенных денег: (Р – S)/S;

- результат выражают в виде процента в годовом исчислении.

Таким образом:

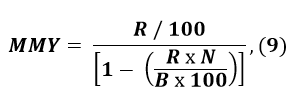

Формула 8 очень близка к формуле 7, которую можно использовать для выражения MMY через учётную ставку:

Пример 3. Казначейский вексель США.

Дано:

Номинал $ 100 000 Расчётная дата 9 мая Дата погашения 28 июня Учётная ставка 8,12 % Годовая база 360 дней Дней до погашения 50 Задача: Определить доходность денежного рынка (MMY) для казначейского векселя.

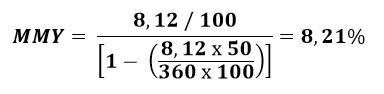

В соответствии с формулой 9 определим значение MMY:

Для получения значения реальной годовой доходности MMY следует умножить на отношение 365/360:

Реальная годовая доходность = 8,21 х 365/360 = 8,32%

Хотя значение MMY позволяет сопоставлять краткосрочные инструменты денежного рынка, для сравнения дисконтных инструментов с купонными при приближении сроков погашения используется другая база – доходность в облигационном эквиваленте.

Показатель доходности в облигационном эквиваленте (bond equivalent yield – BEY) особенно полезен при сравнении казначейских векселей с казначейскими облигациями и нотами, у которых приближается срок погашения.

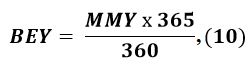

BEY позволяет учесть сложные проценты при купонных платежах и купонный период, равный 365 дням. Вместе с тем хорошее приближение для казначейских векселей США с сроком 6 месяцев и меньше даёт следующая простая формула:

Для казначейских векселей Великобритании (поскольку и вексели, и облигации имеют годовую базу, равную 365 дням) показатель BEY равен MMY.