Понятие депозитного сертификата

Депозитный сертификат (certificate of deposit – CD) – это обращающаяся ценная бумага, свидетельствующая о наличии в банке или в другом финансовом институте депозита (вклада) с фиксированной процентной ставкой и сроком.

Процент, выплачиваемый по депозитному сертификату, зависит от:

- валюты сертификата;

- текущей процентной ставки по межбанковским депозитам;

- кредитного качество банка, предлагающего депозит.

Владелец депозитного сертификата может держать его до наступления срока и получить причитающийся процент и основную сумму или продать сертификат на денежном рынке по текущей рыночной цене. «Простота» купли-продажи даёт депозитным сертификатам определённое преимущество перед межбанковскими депозитами, но именно поэтому по ним выплачивается более низкий процент.

Депозитные сертификаты, удостоверяющие право собственности, часто выпускаются в форме на предъявителя (то есть они не регистрируются на имя конкретного владельца).

Наряду с депозитными сертификатами, имеющими фиксированную ставку, на денежных рынках получили распространение дисконтные депозитные сертификаты и депозитные сертификаты с плавающей ставкой.

Дисконтные депозитные сертификаты выпускаются и торгуются с дисконтом против номинала. При наступлении срока держателю выплачивается основная сумма. Процентный доход рассчитывается исходя из дисконта, с которым сертификат выпущен/торгуется. Например, номинал сертификата 1000 рублей, а поступает он в продажу на первичный рынок по 900 рублей. На вторичном рынке он может торговаться ниже 900 рублей.

Депозитные сертификаты с плавающей ставкой (floating rate CD – FRCD) можно представить как последовательный ряд депозитных сертификатов с фиксированной ставкой. Например, по FRCD сроком на один год проценты могут выплачиваться каждые три месяца по текущей для каждого процентного периода фиксированной ставке 3-х месячного депозитного сертификата. FRCD можно рассматривать как депозитные сертификаты с фиксированной ставкой, которые возобновляются при наступлении срока по текущей фиксированной ставке.

Депозитные сертификаты на рынке

Краткосрочные депозитные сертификаты, по которым процент выплачивается единовременно при наступлении срока, называются «пулями» (bullet). По депозитным сертификатам с сроками от 12 месяцев проценты выплачиваются каждые полгода.

«Пуля» – это ценная бумага, по которой основная сумма и проценты выплачиваются единовременно и полностью при наступлении срока погашения.

При наступлении срока погашения держатель депозитного сертификата получит основную сумму вместе с причитающимся процентом. Но если для бизнеса держателю потребовались наличные деньги, и он решает продать депозитный сертификат, то какой будет его рыночная цена? Другими словами, какова его текущая стоимость (PV)?

Доллар, полученный в будущем, стоит меньше доллара, полученного сегодня, поскольку невозможно инвестировать будущий доллар и получить на него процент. Будущая стоимость (FV) – это сумма, которую вы получите, если инвестируете деньги сегодня в размере PV на определенный срок под определённый процент:

Будущая стоимость = Основная сумма (P) + Процент (R) (2)

Обоснованная или расчётная цена депозитного сертификата должна быть равна такой сумме (PV), которая при размещении на депозите сегодня до конца срока CD даст ту же самую будущую стоимость FV, что и CD, если держать его до наступления срока. Таким образом, доход по депозитному сертификату должен быть равен доходу, но депозиту с тем же сроком.

Пример 1

Рассмотрим депозитный сертификат с следующими характеристиками:

| Номинал CD | $ 1 млн. |

| Дата выпуска | 1 января 2016 года |

| Дата погашения | 1 января 2017 года |

| Купон | 8,5% в годом исчислении |

| Годовая база | 360 дней |

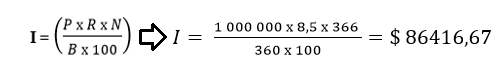

Срок данного сертификата – 366 дней, так как год високосный! Причитающийся процент рассчитывается по формуле 1:

Таким образом, будущая стоимость CD составляет $1 086 416,67.

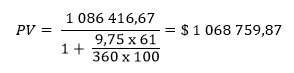

Допустим нужно продать этот депозитный сертификат 1 ноября 2016 года за 61 день до погашения.

Пусть текущая ставка по 2-х месячным депозитам равна 9,75%. Обоснованная цена CD должна быть такой, чтобы полученная сумма – PV, помещённая на депозит сегодня под 9,75% на 61 день, давала будущую стоимость, равную $1 086 416,67.

Для расчёта воспользуемся формулами 2 и 3.

Будущая стоимость (FV) = Основная сумма (P) + Процент (R), (2)

В этом случае основной суммой будет текущая стоимость:

Текущая стоимость (PV) = Будущая стоимость (FV) – Процент (R),

Таким образом, обоснованная цена депозитного сертификата за 2 месяца до наступления срока, дисконтированная по ставке 9,75%, составляет $1 068 759,87.

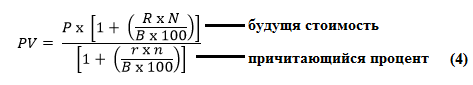

Итоговая формула для расчёта текущей стоимости депозитного сертификата до наступления срока выглядит следующим образом:

где:

- Р – основная сумма или номинал депозитного сертификата

- R – котируемая купонная ставка депозитного сертификата

- N – число дней до наступления срока

- В – годовая база (365 или 360 дней)

- r – текущая рыночная процентная ставка

- n – текущее число дней до наступления срока

За продаваемый на рынке депозитный сертификат могут предложить цену, которая отличается от обоснованной.

Возникает вопрос: как определить, приемлема она или нет?

Важнейшим критерием оценки депозитного сертификата на вторичном рынке является доходность при погашении (yield to maturity – YTM), которую называют также доходностью денежного рынка (money market yield – MMY).

Доходность при погашении (YTM) определяется как эффективная годовая доходность финансового инструмента с фиксированным доходом, например, депозитного сертификата, если его держат до наступления срока погашения.

Для того чтобы можно было сравнивать стоимость депозитных сертификатов с процентными ставками по депозитам и другим инструментам, маркет-мейкеры котируют их не по стоимости, а по доходности.

Депозитные сертификаты котируются по доходности при погашении (YTM или MMY), а не по стоимости в денежном выражении.

Пример 2

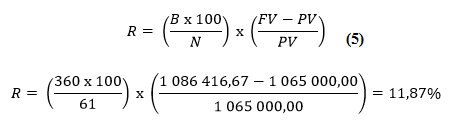

Маркет-мейкер предлагает вам продать депозитный сертификат с такими же характеристиками, как и в примере 1, за 61 день до срока погашения за $1 065 000,00. Какова его доходность при погашении? Целесообразно ли продавать сертификат по цене, предложенной маркет-мейкером?

Преобразовав формулу 3 так, чтобы выделить R, а вместо Р подставить PV:

При предлагаемой цене доходность депозитного сертификата более чем на 2% превышает сопоставимую ставку по депозиту, равную 9,75%. Такая сделка будет выгодной для маркет-мейкера, но не для вас!

Итак, доходность при погашении – это ставка дохода по инструменту, если его держат до наступления срока, однако краткосрочные инвесторы часто закрывают свои позиции до наступления срока погашения. Таких инвесторов интересует так называемый доход в перспективе (horizon return) по финансовому инструменту, который складывается из двух составляющих:

Доход в перспективе = Начисленный процент + Прирост капитала

Или: доход в перспективе – это доходность инвестиционного инструмента с момента его покупки до момента его продажи, выраженная в виде процента в годовом исчислении с учётом обеих составляющих.

Если финансовый инструмент держат до наступления срока погашения, доход в перспективе по этому инструменту становится равным доходности при погашении.

Продавая и покупая депозитный сертификат, маркет-мейкер не назовет его стоимость – $1 065 000,00, он предложит двустороннюю котировку, например, 11,92%/11,87%.

Это означает, что маркет-мейкер готов купить депозитный сертификат (бид) за сумму, доходность которой составляет 11,92%, или продать (офер) сертификат за сумму, доходность которой равна 11,87%.

Важно: в данном случае доходность – это доходность денежного рынка, а не реальная годовая доходность.

Такой подход к котировке обеспечивает прозрачность реальной стоимости депозитных сертификатов и облегчает сопоставление с фиксированными ставками по депозитам. При операциях с депозитными сертификатами согласуется курс, после чего вычисляется расчётная цена купли-продажи.

Чем выше котируемая доходность, тем ниже стоимость актива.

Для держателя депозитного сертификата выгодно, чтобы брокер котировал его как можно ниже, поскольку, чем ниже котируемая доходность, тем выше цена продажи до наступления срока погашения.