Содержание

Платежи по соглашениям о будущей процентной ставке

Расчётную ставку обычно устанавливают за два рабочих дня до начала контрактного периода на основе какой-либо ставки-ориентира, например, LIBOR.

Расчётный платеж происходит в начале контрактного периода, а не при его истечении, как в случае депозитов денежного рынка. В этой связи расчётные платежи следует дисконтировать по действующей на рынке процентной ставке для определения текущей стоимости.

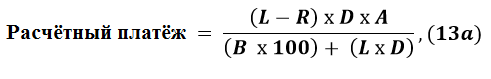

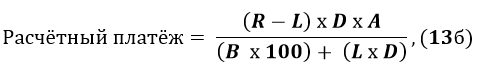

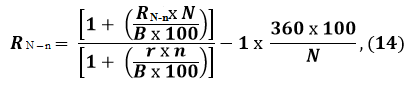

Размер расчётного платежа определяется с помощью двух формул, одна из которых используется, когда расчётная ставка выше ставки контракта, и, следовательно, покупатель FRA выплачивает разницу продавцу, а другая – когда расчётная ставка ниже ставки контракта, а компенсацию выплачивает продавец FRA.

Расчётная ставка выше ставки контракта:

Расчётная ставка ниже ставки контракта:

где:

- L – расчётная ставка в виде числа, а не процента

- R – ставка контракта в виде числа, а не процента

- В – годовая база (360 или 365 дней)

- D – контрактный период в днях

- А – сумма контракта

Пример 1:

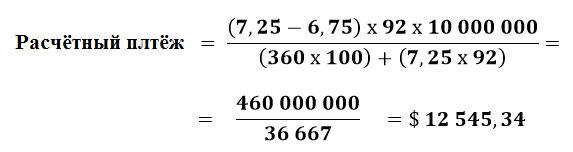

Дано: 10 апреля 2016 года руководство Компании приходит к выводу, что ей потребуются финансовые ресурсы на 3 месяца (92 дня) – с 16 июня по 15 сентября 2016 года. Задача: определить расчётный платеж, если на 10 июня 3-х месячная ставка LIBOR равна 7,25%, и Кто получит платёж?

Руководство полагает, что процентные ставки будут расти, и поэтому прибегают к хеджированию – покупают FRA у Банка на следующих условиях:

| Сумма FRA | $ 10 000 000 |

| Дата фиксации | 12 июня 2016 года |

| Расчётная дата | 16 июня 2017 года |

| Дата погашения | 15 сентября 2017 года |

| Ставка контракта | 6,75% годовых |

| Годовая база | 360 дней |

Решение:

Хотя Компания и приобрела FRA, для привлечения денег на срок с 16 июня по 15 сентября ей все равно придется выходить на денежный рынок, когда процентная ставка выросла до 7,25%. Но, поскольку процентные ставки повысились, Банк должен компенсировать Компании разницу.

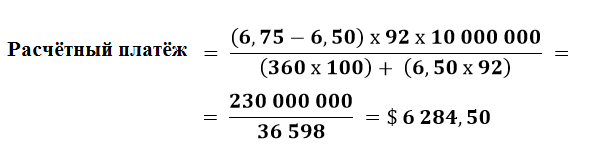

Расчетный платёж определяется по формуле 13а:

После этого FRA прекратит свое действие, а руководство Компании может реинвестировать расчётный платеж в инструменты денежного рынка или занять денег в меньшем объеме: $10 000 000 – $12 545,34.

В любом случае руководство Компании привлекает деньги по текущей ставке LIBOR. Платёж по FRA – лишь субсидия, снижающая чистую стоимость заимствования.

Пример 2:

Дано: 10 апреля 2016 года руководство Компании приходит к выводу, что ей потребуются финансовые ресурсы на 3 месяца (92 дня) – с 16 июня по 15 сентября 2016 года. Задача: определить каким будет расчётный платеж, если на 10 июня 3-х месячная ставка LIBOR равна 6,5%? Кто получит платёж?

Решение:

Так как текущая стоимость кредита ниже ставки контракта, то платёж получит Банк, и рассчитывается такой платёж по формуле 13б:

Риски, связанные с соглашениями о будущей процентной ставке

Наряду с процентным риском, связанным с размером окончательного расчётного платежа по FRA, и кредитным риском, связанным со способностью сторон рассчитаться по FRA, существует ещё один риск, который также необходимо принимать во внимание.

Базисный риск – это риск того, что ставка предложения на лондонском межбанковском рынке депозитов (LIBOR), которая используется для определения расчётного платежа по FRA, будет отличаться от фактической процентной ставки хеджируемого базового займа, то есть хедж окажется неидеальным.

Процентные ставки по инструментам денежного рынка тесно увязаны со ставкой LIBOR. Однако некоторые события на рынке способны вызвать отклонение ставок отдельных инструментов от LIBOR. В этой ситуации заёмщик, который использует для хеджирования контракт FRA, связанный со ставкой LIBOR, по истечении срока FRA вынужден выплачивать форвардный процент по базовому займу. Если процентная ставка по базовому займу поднимается выше ставки LIBOR, используемой для расчётов по FRA, доход заёмщика по FRA не покрывает его убытка. Другими словами, если ставка по базовому займу отличается от процентной ставки, к которой привязан контракт FRA, то соглашение о будущей процентной ставке не обеспечивает идеального хеджирования.

Таким образом, риск получения убытка в результате неидеального хеджирования называется базисным риском.

Форвард-форвардные ставки

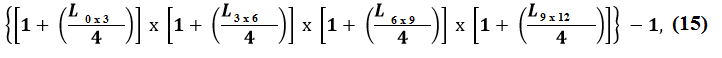

Во многих случаях для хеджирования на случай изменения процентных ставок в более долгосрочной перспективе используются стрипы контрактов FRA. Стрип (strip) – это ряд последовательных контрактов. Например, для хеджирования периода продолжительностью 12 месяцев может быть использован стрип из четырех контрактов FRA: 1 х З; 3 x 6; 6 x 9; 9 x 12. Возникает вопрос, какой будет эффективная ставка за весь период при использовании стрипа FRA, когда каждый из контрактов FRA имеет свою ставку?

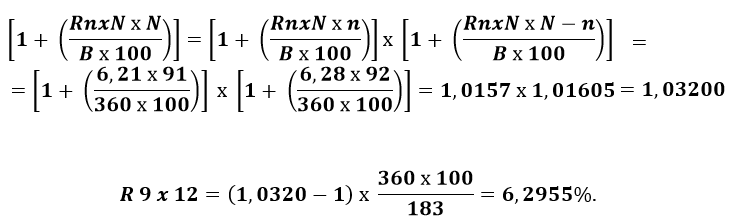

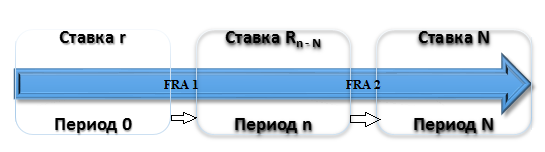

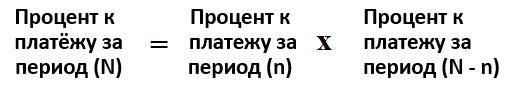

Допустим, стрип из двух FRA охватывает два периода: от 0 до n и от 0 до N. Доходность периода от n до N можно определить по формуле на основе процента к платежу за указанные временные периоды:

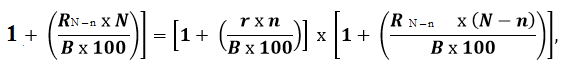

Отсюда:

Определить эффективную годовую процентную ставку можно по следующей формуле:

где:

- L 0 х 3 –текущая ставка LIBOR или ставка-ориентир

- L 3 х 6, L 6 х 9, L 9 х 12 – ставки FRA для периода 3 х 6, 6 х 9, 9 х 12

Пример 3:

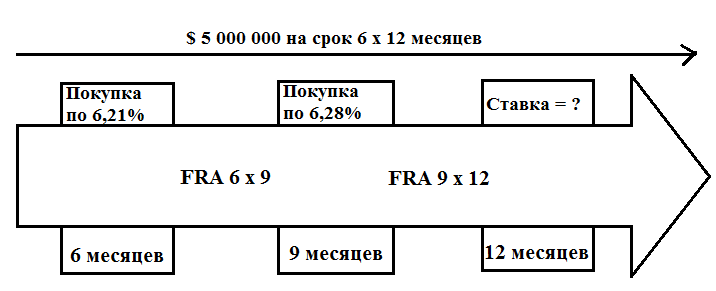

Руководство Компании желает захеджировать процентные ставки в течение 6-месячного периода, который начинается через 6 месяцев, то есть защита форвардной позиции 6 x 12. В этом случае, руководство Компании может использовать для этого соглашение о будущей процентной ставке 6 x 12. Однако стрип из двух 3-х месячных FRA (6 x 9 и 9 x 12) обеспечивает большую гибкость, так как при необходимости он может изменить условия хеджа для периода, начинающегося через 9 месяцев. Стрип также ограничивает котировку FRA 6X12.

Компании через 6 месяцев потребуется заём в $5 000 000 на 6 месяцев. По мнению руководства к моменту заимствования процентные ставки должны вырасти. Оно анализирует котировки банков, предлагающих FRA со ставками на основе 3-х месячной LIBOR.

FRA Банк А Банк А

| 6 х 9 (91 день) | 6,21 – 6,15 | 6,23 – 6,18 |

| 9 х 12 (92 дня) | 6,28 – 6,22 | 6,30 – 6,25 |

Руководство Компании принимает цены бид банка А, поскольку они ниже, и покупает стрип из двух FRA: 6 x 9 плюс 9 x 12. Это позволяет зафиксировать процентные ставки на 6 месяцев, то есть на весь заёмный период.

Эффективная ставка FRA для стрипа рассчитывается по формуле 15: