Содержание

30-е годы XVII века. Тюльпаны.

В конце 30-х годов XVII века Голландию и Англию захлестнула «тюльпаномания» – страсть к луковицам тюльпанов.

Опционами на них торговали в Амстердаме уже в начале XVII века, а к 30-м годам на Королевской бирже в Англии в продаже появились форвардные контракты.

За феерическим расцветом торговли и взлётом прибылей от сделок с луковицами тюльпанов последовали не менее сокрушительные крах рынка и потеря состояний в 1636 – 1637 годах.

Одним из наиболее ценных сортов тюльпана считался Semper Augustus. В 1636 году в Голландии было только две такие луковицы. Известно, что всего лишь за одну из них какой-то спекулянт предлагал 12 акров земли, предназначенной под застройку. Герой другой истории – моряк, который привез новости богатому торговцу, гордо демонстрировавшему на прилавке своего магазина луковицу сорта Semper Augustus. Торговец наградил моряка за службу копчёной селедкой к завтраку. Моряк любил селёдку с луком и, увидев «лук» на прилавке, сунул его в карман. Когда пропажа обнаружилась, торговец бросился вдогонку, но моряк уже прикончил и селедку, и «лук». Его завтрак стоил годового жалованья всей команды судна! За кражу луковицы незадачливый моряк отделался несколькими месяцами тюрьмы.

Середина XVII века. Рис.

Один из первых примеров в истории фьючерсной торговли связан с рисовым рынком «Йодойа» в Осаке, Япония. Землевладельцев, получавших натуральную ренту – часть урожая риса, не устраивала зависимость от непредсказуемой погоды, кроме того, им постоянно требовались наличные деньги.

Поэтому они стали доставлять рис для хранения на городские склады и продавать складские расписки – рисовые купоны, которые давали их владельцу право на получение определённого количества риса оговорённого качества в будущем по оговорённой цене. В результате землевладельцы получали стабильный доход, а торговцы – гарантированные поставки риса плюс возможность извлечь прибыль из продажи купонов.

Пытаясь предсказать будущие цены, удачливый торговец и ростовщик Мунехиса из рода Хонма стал отображать движение цен графически в виде «японских свечей» и, таким образом, положил начало «чартизму», или техническому анализу.

30-е годы XIX века. Опционы «пут» и «колл».

Торговля опционами «пут» и «колл» на акции в это время уже входила в практику на Лондонской фондовой бирже, однако процесс этот протекал сложно. В 1821 году страсти в связи с торговлей опционами накалились. Биржевой комитет получил от целого ряда своих членов требование полной отмены опционов “пут” и “колл”, которые теперь настолько распространены, что составляют большую часть биржевых сделок и определенно ущемляют интересы тех, кто не согласен с такой практикой.

Но были и другие члены, более позитивно относящиеся к торговле опционами, и ситуация разрешилась в их пользу.

Начало века. Опционы «пут» и «колл».

Историю современной фьючерсной торговли можно проследить до середины девятнадцатого столетия по развитию торговли зерном в Чикаго.

В 1848 году была учреждена Чикагская срочная товарная биржа (Chicago Board of Trade – СВОТ), которая стала местом, где покупатели и продавцы могли совершать товарообменные операции. Поначалу торговля велась наличным товаром, а затем и товаром, который «должен был поступить», то есть срочными контрактами, предусматривавшими поставку товара по оговорённой цене в будущем. Первый форвардный контракт СВОТ, на который имеется регистрационная запись, был датирован 13 марта 1851 года и предусматривал поставку 3000 бушелей кукурузы в июне.

Проблема заключалась в том, что первые форвардные контракты не имели единообразных условий, да к тому же далеко не всегда исполнялись. В 1865 году СВОТ формализовала торговлю зерном, введя контракты, получившие название фьючерсных, которые стандартизировали:

- качество зерна

- количество зерна

- время и место поставки зерна

В результате единственным изменяющимся условием контракта осталась цена. Она определялась в ходе торгов в зале биржи путем открытого выкрикивания. Это означало, что цены сделок были известны всем присутствующим трейдерам, то есть стали прозрачными.

Именно эти первые фьючерсные контракты на зерно и сформировали основу товарных и финансовых фьючерсов, используемых сегодня.

На протяжении следующего столетия число бирж, торгующих фьючерсными контрактами на самые разнообразные товары, постоянно росло. К началу 70-х годов XX века коренные изменения в политике, экономике и принципах регулирования привели к появлению на мировых товарных и финансовых рынках плавающих валютных курсов и развитию систем связи и компьютерных технологий. Сочетание этих факторов повысило волатильность рынков, производители/потребители товаров и эмитенты/покупатели финансовых инструментов оказались перед острой необходимостью защитить свои активы от риска ценовых колебаний.

Потребность в защите от рисков и поиск возможностей спекуляции расширили и укрепили рынки производных инструментов, в частности фьючерсов.

Гражданская война в Америке дала возможность «высоколобым учёным» тех времен создать деривативы, отвечающие потребностям момента. Конфедеративные штаты Америки выпустили облигации с правом выбора одной из двух валют, которые позволяли южным штатам заимствовать деньги в фунтах стерлингов, а выплачивать долг французскими франками. При этом держатель облигации имел право конвертировать выплату в хлопок!

На американских биржах торговля опционами на товары и акции вошла в практику к 60-м годам XIX века, а в самом начале ХХ века была основана Ассоциация брокеров и дилеров по опционам.

70-е годы XX века. Финансовые фьючерсы.

Несмотря на то что долгое время различные государства ограничивали и запрещали торговлю фьючерсами и опционами, в 1972 году на Чикагской товарной бирже (Chicago Mercantile Exchange – СМЕ) было создано новое подразделение – Международный валютный рынок (International Monetary Market – IMM), которое стало первой специализированной биржевой площадкой для торговли финансовыми фьючерсными контрактами – валютными фьючерсами. До этого момента в качестве базового актива фьючерсов использовались только товары.

В том же году СВОТ получила отказ в разрешении начать торговлю фьючерсами на акции. В ответ на запрет она учредила в 1973 году Чикагскую опционную биржу (Chicago Board Options Exchange – СВОЕ).

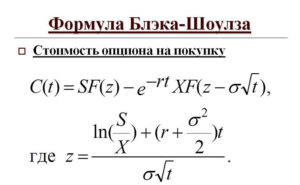

Это был год, когда Фишер Блэк и Майрон Шоулз опубликовали свою формулу определения цены опционов.

Рис. 1. Формула Блэка-Шоулза

К концу 70-х годов финансовые фьючерсы получили всеобщее признание, и ими торговали на биржах по всему миру.

80-е годы XX века. Свопы и внебиржевые деривативы.

Внебиржевая торговля в 80-е годы форвардными и опционными контрактами приобрела большие масштабы. Именно в это время впервые стала заметной роль свопов.

Среди первых свопов были и такие, которые предусматривали обмен процентными платежами по займам, когда одна сторона обменивала свою фиксированную процентную ставку на плавающую процентную ставку, имеющуюся у другой стороны.

В нашем историческом очерке упоминались некоторые биржи. В завершение раздела мы приводим рисунок, на котором обозначены даты основания наиболее известных бирж мира, торгующих деривативами.

История опционов

Опционы на товары и акции используются трейдерами на протяжении столетий.

Во времена тюльпаномании в 30-х годах XVII века торговцы предоставляли производителям тюльпанов право продавать выращенные луковицы по фиксированной минимальной цене. За это право производитель платил определённую сумму.

Торговцы также выплачивали вознаграждение производителям тюльпанов за право купить урожай луковиц по фиксированной максимальной цене.

К 20-м годам XIX века на Лондонской фондовой бирже появились опционы на акции, а в 60-х годах в США уже существовал внебиржевой рынок опционов на товары и акции.

Первоначально биржевой и внебиржевой торговле опционами сопутствовали многочисленные проблемы – ощущался недостаток регулирования, нередко случались отказы от исполнения контрактных обязательств и тому подобное.

В основе современного роста опционной торговли лежат экономические и политические события 70 – 80-х годов XX века, а также появление валютных и процентных деривативов.

Если биржевая торговля товарными фьючерсами активно велась на ряде бирж ещё в 60-х годах XIX века, то опционы на товары вошли в практику лишь столетие спустя. Биржевая торговля опционами на американские акции началась в 1973 году, когда была основана Чикагская опционная биржа (СВОЕ). К 1978 году на LIFFE торговали опционами на ограниченное число британских акций.

Торговля опционами на биржах во многом сходна с торговлей фьючерсными контрактами, в ней применяется та же система расчётов и поставки по контрактам.

К концу 1980-х – началу 1990-х годов на внебиржевых рынках производных инструментов уже существовал широкий спектр опционов, удовлетворявший финансовые потребности потребителей. С XXI века на этих рынках наблюдается сильнейший рост оборота.