Содержание

Валютный фьючерс – это торгуемая на бирже валютная форвардная сделка с стандартными размерами и сроками, которая предусматривающая поставку базового актива. Валютные фьючерсы применяются для хеджирования валютного риска точно так же, как и валютные форвардные контракты.

Различают два основных вида валютных фьючерсов:

- валютные фьючерсы против американских долларов

- валютные фьючерсы на основе кросс-курсов, то есть фьючерсы, где ни одна из валют не является долларом

Характеристика валютных фьючерсов:

- Стандартная спецификация – единица торговли, торговый цикл в месяцах, даты поставки, котировка, минимальное изменение цены и тому подобное

- Возможность торговать инструментом и проводить оффсетные операции, то есть погашать исходный контракт равноценной противоположной сделкой. Поставка производится лишь по небольшой части фьючерсных контрактов (менее 3%)

- Общедоступный рынок – любой частный инвестор может торговать этим инструментом

- Контрагентом обеих сторон сделки является клиринговая палата. Покупатель и продавец не заключают контракт напрямую. Клиринговая палата принимает на себя кредитный риск, связанный с возможностью неисполнения обязательств одним из участников сделки. Это означает, что кредитоспособность любого допущенного к рынку участника соответствует требованиям клиринговой палаты, а, следовательно, крупные организации или инвесторы не имеют преимущества перед мелкими.

В случае истечения валютного фьючерса производится поставка, в ходе которой одна из сторон контракта получает одну валюту, а противоположная – выплачивает другую валюту.

Как определяется цена валютных фьючерсов

Цены на валютные фьючерсы тесно связаны со спот-курсами валютного рынка, а разница между ними определяется различием дат поставки.

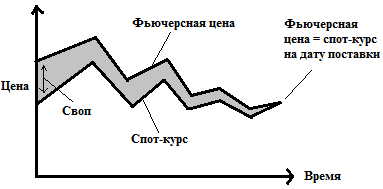

Эта разница называется свопом и определяется следующим образом:

Своп = Фьючерсная цена – Спот-цена

Своп отражает стоимость финансирования срочной позиции в одной валюте против другой в течение периода между датами сделки и поставки и зависит от дифференциала процентных ставок по двум валютам.

По мере приближения даты поставки по фьючерсному контракту величина свопа стремится к нулю. На дату поставки цена фьючерса становится равной спот-курсу.

Графически процесс сужения свопа на протяжении срока фьючерсного контракта показан на рисунке 1.

Рис. 1. Схема сужения свопа на протяжении срока фьючерсного контракта.

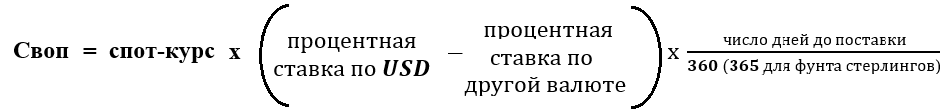

Значение свопа для валют против американского доллара можно определить по следующей формуле:

Как торгуются валютные фьючерсы (margin-trading)

Валютные фьючерсы торгуются на бирже, которая является контрагентом для покупателя и продавца в каждом контракте. Покупатели и продавцы должны внести в клиринговую палату биржи гарантийный депозит, или маржу, в размере, обеспечивающем покрытие потенциальных убытков в результате изменения стоимости фьючерсного контракта.

Первоначальная маржа обычно устанавливается как процент от стоимости контракта и пересчитывается ежедневно. В зависимости от направления движения курсов участвующие стороны либо получают выплаты от клиринговой палаты, либо вносят дополнительную сумму на свой счёт, если вариационная маржа отрицательная. Подобная система поддержания размера гарантийного депозита позволяет ограничить кредитный риск для обеих сторон, то есть для трейдера и для биржи дневным изменением стоимости сделки, которое ниже потенциального изменения за весь срок действия контракта.

Операции на марже являются примером так называемого рычага, или левереджа. Рычаг позволяет инвесторам торговать крупными суммами при внесении на гарантийный депозит лишь небольшой части стоимости контракта.

Результатом этого могут быть крупные прибыли относительно реального размера вложений, но и убытки могут быть большими! К примеру, маржа размером 31 000 позволяет финансировать форвардную позицию на валютном рынке, эквивалентную 310 000.

На волатильных рынках использование рычага трейдерами, не имеющими достаточного капитала для покрытия маржинальных платежей, может привести к банкротству.

Волатильность – это большой диапазон изменения цены финансового актива.

Процесс работы фьючерсного контракта

В момент покупки срочного контракта Продавец продает контракт Покупателю, и оба вносят первоначальную маржу (гарантийное обеспечение/гарантий депозит) в клиринговую палату.

В период действия контракта остатки по счетам прибылей и убытков продавца и покупателя корректируются ежедневно.

В момент поставки или закрытия контракта остатки по счетам прибылей и убытков продавца и покупателя корректируются в последний раз.

Прибыли и убытки по фьючерсному контракту.

Расчёт прибыли и убытков:

- Определить число тиков, на которые цена поднялась или опустилась. Число тиков – это число сотых долей прокотированной цены.

- Умножить число тиков на стоимость тика и число контрактов:

Прибыль/убыток = Число тиков х Стоимость тика х Число контрактов

Пример

20 декабря трейдер банка купил (открыл «длинную» позицию) 10 мартовских контрактов на фунты стерлингов по 1,5720 и внёс $10 000 на маржинальный счёт. Условный стандартный размер контракта равен £62 500, поэтому форвардная позиция трейдера эквивалентна £625 000.

В период действия контракта маржинальный счёт корректируется ежедневно в зависимости от изменения цены фьючерсного контракта.

В начале февраля мартовский контракт торгуется по 1,5944. Трейдер продал (закрыл позицию) 10 фьючерсов, и зафиксировал прибыль.

Для британского фунта минимальное движение цены равно 0,0002 пункта, а стоимость тика – $12,50.

- Прибыль = Число тиков х Стоимость тика х Число контрактов

- Число тиков = (1,5944 – 1,5720) / 2 х $10 000 = 112

- Прибыль = 112 х $12,50 х 10 = $14 000