Содержание

Вексели различают по следующим характеристикам:

- По форме собственности:

- Государственные (казначейские) – долговые обязательства, выпускаемые от лица государства для покрытия дефицита бюджета.

- Муниципальные, или региональные, – долговые обязательства, выпускаемые от лица местных органов власти и управления при согласовании с правительством.

- Частные долговые обязательства, выпускаемые корпорациями, финансового-промышленными группами, коммерческими банками, частными лицам.

- По характеру сделки:

- Коммерческие, в основе которых лежит конкретная товарная сделка продажи (поставки) товара (продукции). Сущность – отсрочка платежа, предоставление коммерческого кредита.

- Финансовые, в основе которых выданная ссуда. Сущность – гарантия возврата полученной ссуды.

- Фиктивные, в основе которых нет ни движения товаров, ни движения денег.

- Банковские (корпоративные). Выпускаются только в России. Суть – привлечение «дешёвых» временно свободных денег, отражает отношение займа денег векселедателем у векселедержателя за определённое вознаграждение.

- По числу участников:

- Простые (соло). Плательщик и векселедатель – одно лицо. Суть – векселедатель-должник, векселедержатель-кредитор.

- Переводные (тратта). Плательщик и векселедатель – разные лица. Необходимо согласие плательщика быть плательщиков – главным должником по векселю. Плательщик-должник векселедателя, векселедатель – должник первого векселедержателя.

- По сроку платежа:

- Определённо срочные. Можно установить конкретную дату (день) оплаты.

- Неопределённо срочные. День платежа заранее не определён и зависит в основном от векселедержателя.

- По наличию залога:

- Обеспеченные. Вексель гарантирован залогом, который остаётся в распоряжении кредитова до полной оплаты долга.

- Необеспеченные. Вексель не гарантирован залогом.

- По возможности передачи другому лицу:

- Индоссируемые. По индоссаменту могу передаваться другому лицу, свободно обращаюся.

- Неиндоссируемые. Именные, передача другому лицу невозможна, делается оговорка «не приказу».

- По месту платежа:

- Домицилированные. Место платежа не совпадает с местонахождением плательщика, первого держателя или с местом выдачи векселя. Указано в векселе дополнительно.

- Недомицилированные. Местом платежа является место нахождения трассата (переводной вексель), векселедателя (простой вексель), ремитента (первого получателя) или место выдачи векселя.

Характер вексельных сделок

- коммерческие

- финансовые

- фиктивные

- банковские

В основе коммерческого векселя лежит конкретная товарная сделка. Коммерческий вексель – это документ, который возникает при сделках купли-продажи товаров, оказания услуг и выполнения заказных работ в кредит. Он сопровождается дополнительными документами, подтверждающими его товарный характер.

Для финансового векселя характерно то, что он является дополнительной гарантией возврата выданного кредита, то есть в его основе лежит движение денег. Финансовый вексель – выпускается Министерством финансов и банками для привлечения дополнительных денег.

Вексель фиктивный – в основе векселя нет ни движения товара, ни движения денег. К фиктивным векселям относят: бронзовый, дружеский, встречный.

Бронзовый вексель не имеет товарного покрытия (реального обеспечения), и не участвует в реальных сделках. У него нет финансового обязательства, и в его обращении обязательно задействовано вымышленное лицо либо заведомо неплатежеспособное.

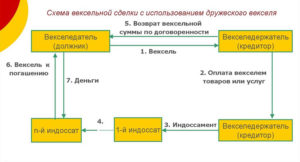

Дружеский вексель – вексель, который выдаёт одно платёжеспособное лицо другому неплатёжеспособному как средство платежа или изыскания денег путём учёта векселя в банке. Так же это ценная бумага, которую два человека выписывают друг на друга для того, чтобы обналичить деньги в банке без движения товаров.

Рис. 1.Схема вексельной сделки с использованием дружеского векселя.

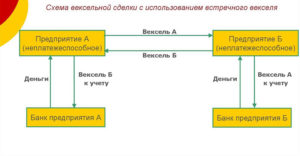

Встречный вексель – два лица выставляют вексели друг другу, после чего учитывают их в разных банках. При наступлении срока платежа они вновь обмениваются векселями и учитывают их в других банках.

Рис. 2. Схема вексельной сделки с использованием встречного векселя.

Банковский вексель – одностороннее, ничем не обусловленное обязательство банка – эмитента векселя уплатить векселедержателю указанную в векселе сумму в установленный срок.

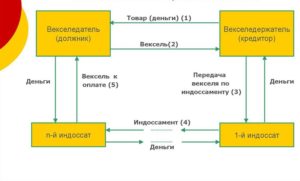

Рис. 3. Схема вексельной сделки с использованием банковского векселя.

Банки выпускают векселя процентные и дисконтные. Процентные продаются по номиналу, а при представлении векселя к погашению векселедержателю выплачивается номинал, а также проценты по нему. Процентная сумма зависит от установленной процентной ставки, условий её выплаты и времени, в течение которого вексель находился у векселедержателя. Такие вексели должны быть неопределённо срочные: оплачиваться банком по предъявлении или во столько-то времени от предъявления. Банк в таких векселях может указать, что срок их предъявления не раньше такого-то времени от составления (продажи).

Дисконтные векселя продаются ниже номинала (с скидкой-дисконтом). Такие вексели определенно срочные, то есть при продаже банк оговаривает срок погашения такого векселя. Для банка-эмитента такие вексели служат средством привлечения временно свободных денег у юридических и физических лиц. Выгода банка и в том, что выпуск векселей не требует регистрации: не нужно раскрывать информацию о себе, как этого требует выпуск других ценных бумаг, не нужно уплачивать эмиссионный налог и нести прочие затраты.

Для покупателя приобретение банковских векселей выгодно потому, что:

- они ликвидны

- можно получить в кредит под вексельное обеспечение

- вексели банка продаются и покупаются на вторичном рынке ценных бумаг

- их можно использовать как платёжное средство

Банковский вексель имеет депозитную форму, и используется в различных финансовых операциях. Его несложно получить в банке, для чего в кассу нужно внести вексельную сумму, и банк выпишет на руки вексель сроком от 1 до 270 дней.

Число участников обращаемого векселя

Переводной вексель – это документ, содержащий приказ сотворить платёж другому лицу, который должен исполнить акцептант.

Переводной вексель (тратта) представляет собой письменный документ, содержащий безусловный приказ векселедателя плательщику уплатить определённую сумму денег в установленный срок и в конкретном месте векселедержателю или его приказу. Таким образом, переводной вексель (тратта) – это документ, регулирующий вексельные отношения трёх сторон: векселедателя (трассанта), должника (трассата) и векселедержателя – получателя платежа (ремитента). При этом трассант – должник перед ремитентом, трассат – должник перед трассантом. Трассат становится главным плательщиком после соглашения (акцепта) принять на себя платёж по векселю. Закон устанавливает, что векселедатель (трассант) несёт ответственность и за акцепт, и за платёж по векселю.

Рис. 4. Схема вексельной сделки с использованием переводного векселя.

Простой (соло) вексель – это обязательство кредитора об уплате, указанной суммы денег другому лицу.

Простой вексель представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определённую сумму денег в установленный срок и в конкретном месте векселедержателю или его приказу.

Структура вексельных отношений по простому векселю несколько проще, чем по переводному. В простом векселе векселедатель является прямым должником, и он обязан по простому векселю, так же как акцептант по переводному, следовательно, простой вексель акцептовать не нужно.

Рис. 5. Схема вексельной сделки с использованием простого векселя.

Применение простых векселей

Соло-вексели активно используются в следующих направлениях:

- Привлечение временно свободных денег. Банки активно используют простые векселя для привлечения денежных средств, поскольку вексель имеет неоспоримые преимущества как перед депозитом, так и перед сберегательным сертификатом.

- Во-первых, в отличие от депозитов, доходы по которым облагаются налогом по общей ставке для налога на прибыль, налогообложение доходов по векселям обычно ниже. Такая разница в налогообложении, безусловно, делает вексель как инструмент привлечения денежных средств более привлекательным как для банков, так и для вкладчиков.

- Во-вторых, хотя ставки налогообложения доходов по векселям и сберегательным сертификатам одинаковы, вексель все же предпочтительней сберегательных сертификатов ввиду большей ликвидности. Это значит, что векселедержатель имеет возможность рассчитаться со своими кредиторами не только деньгами, но и векселем за поставленные товары и оказанные услуги либо досрочно учесть вексель.

- Вексельное кредитование. Суть данного вида кредитования заключается в том, что заёмщик получает кредит не деньгами, а векселями. Как правило, такие вексели ликвидны, поскольку заёмщик использует их как расчётное средство в своих финансово-хозяйственных операциях. Данный вид кредитования выгоден как банку, так и заёмщику, потому что банк, кредитуя заёмщика, не использует своих активов, что снижает себестоимость кредитной операции. Соответственно и кредитный процент для заемщика меньше.

- Вексель как средство платежа. Вексель является особенной ценной бумагой. Эта особенность состоит в том, что вексель может быть использован как средство платежа. В настоящее время большой популярностью среди банков, финансово-кредитных и промышленных предприятий пользуются операции с так называемыми «расчётными» векселями. «Расчётный» вексель – это вексель, который приобретается с дисконтом для покрытия кредиторской задолженности перед векселедателем в размере вексельной суммы. Суть такой операции заключается в том, что разница между ценой покупки векселя и вексельной суммой является доходом. Обычно в таких операциях используются вексели надёжных банков либо предприятий транспортной (прежде всего железных дорог), энергетической, металлургической и других отраслей, продукция либо услуги которых ликвидны. Вексели вышеуказанных промышленных предприятий приобретаются с целью досрочного погашения кредиторской задолженности перед векселедателем, поэтому к ним обычно прилагаются гарантийные письма с обязательством векселедателя досрочно погасить вексель в счёт кредиторской задолженности векселедержателя перед векселедателем за производимые последним товары и оказываемые услуги.