Виды инструментов валютного рынка

Валютные рынки позволяют осуществлять обмен одной валюты на другую.

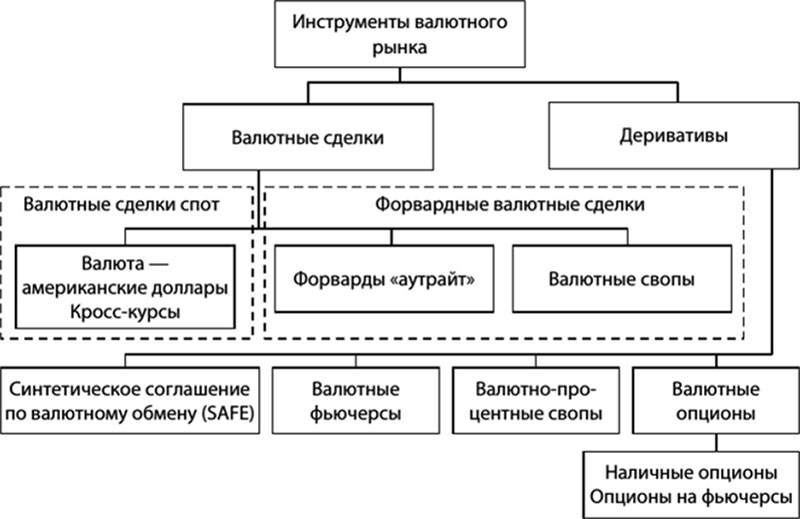

Существуют две категории инструментов валютного рынка – валютные сделки и деривативы.

Некоторые инструменты не считаются в полной мере «инструментами». Представленная на рисунке 1 схема классификации инструментов валютного рынка помогает понять природу валютных рынков и существо происходящих на них процессов. Валютные сделки для более ясного представления разделены на следующие группы – валютные сделки «спот» и форвардные валютные сделки.

Рис. 1. Схема классификации инструментов валютного рынка.

Валютно-процентные свопы часто имеют сроки больше одного года

Таблица 1. Классификация инструментов валютного рынка.

Валютные сделки Деривативы

Валютные сделки

|

Деривативы

|

Валютные сделки

Валютный рынок это самый крупный финансовый рынок.

Дневной оборот на этом рынке составляет триллионы долларов. Этот оборот достигается за счёт трёх основных видов валютных сделок – сделок «спот», форвардов «аутрайт» и валютных свопов.

| Вид сделки

Сделки «спот» |

Описание сделки

Обмен валют с поставкой или расчётом (датой) валютирования через два рабочих дня после даты совершения сделки |

| Форварды «аутрайт» | Устанавливается курс покупки (продажи) валют на определённую дату в будущем. Покупая (продавая) валюту на форвардных рынках, инвестор может защитить себя от неустойчивости обменного курса |

| Валютные свопы | Представляют собой комбинацию сделки «спот» с форвардом, которые совершаются одновременно |

Форварды «аутрайт» и валютные свопы образуют форвардные валютные рынки, потому что оба вида этих вида сделок связаны с обменом валют в будущем.

Сделки «спот»

Валюта – американские доллары.

Трейдеры, занимающиеся сделками «спот», обычно специализируются на конкретных валютных парах, например, USD/CHF и GBP/ USD. Первоначально большинство валютных сделок совершалось «с расчётом па месте». При этом поставка валюты происходила через два рабочих дня – быстрей банки не могли произвести расчёт с учётом времени согласования деталей сторонами, разницей между часовыми поясами и тому подобное. Хотя в настоящее время технологии существенно повысили скорость операции, по большинству сделок «спот» поставка все равно осуществляется через два рабочих дня с момента заключения сделки. Дата поставки валют называется датой валютирования.

Например, для сделки, совершенной в понедельник, датой валютирования будет среда.

Таблица 3. Дата валютирования для совершённых сделок.

| Дата совершения сделки | понедельник | вторник | среда | четверг | пятница |

| Дата валютирования | среда | четверг | пятница | понедельник | вторник |

Если в какой-либо из стран, которым принадлежат валюты сделки, на последующие два дня приходится выходной, то дата валютирования передвигается на один день.

Кросс-курсы

Кросс-курс – это обменный курс двух валют без участия американского доллара.

Примерами кросс-курсов являются: EUR/GBP, EUR/CHF, GBP/CHF, GBP/NZD и другие валютные пары.

Форварды «аутрайт»

Форвардные валютные операции «аутрайт» представляют собой необращающиеся внебиржевые сделки.

Валютный форвард «аутрайт» – это валютная сделка между двумя сторонами, предполагающая покупку одной валюты за другую с поставкой в будущем по курсу, установленному в момент заключения сделки.

Форвардные сделки «аутрайт» обычно заключаются между банками и корпоративными клиентами. До даты поставки деньги в обмене не участвуют.

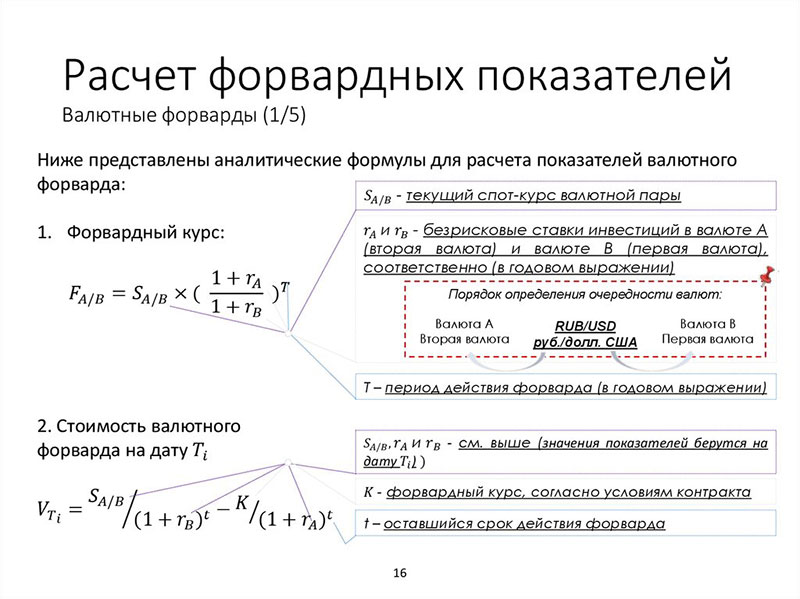

Форвардный курс обычно отличается от спот-курса и определяется дифференциалом процентных ставок между двумя валютами. Форвардный курс не является предсказанием будущего спот-курса.

Котировки форвардов выражаются в форвардных пунктах для стандартных периодов в 1, 2, 3, 6 и 12 месяцев. Если клиентам требуются контракты с другими сроками, банк может дать форвард-курс для любого периода, который называется курсом по контракту с нестандартным сроком (broken date rate).

Для того чтобы получить форвардный курс на основе текущего обменного курса, следует прибавить или вычесть форвардные пункты из спот-курса. Возникает вопрос: в каком случае следует прибавлять, а в каком вычитать? Определить действие помогут приведенные ниже таблица и схема.

Таблица 4.Определение форвардного курса.

| Форвардные пункты | Базовая валюта | Форвардный курс |

| Высокая величина идёт первой Высокая/Низкая | с дисконтом | Спот-курс минус форвардные пункты |

| Низкая величина идёт первой Низкая/Высокая | с премией | Спот-курс плюс форвардные пункты |

Рис.2. Схема определения форвардного курса.

Характеристика форвардных операций «аутрайт»:

- представляют собой необращающиеся внебиржевые сделки

- валюты поставляются в будущем по курсу, установленному в момент заключения сделки

- обмена валют на спот-дату не происходит

- котировка осуществляется в форвардных пунктах

- форвардные курсы рассчитываются на основе спот-курса и форвардных пунктов

- форвардные пункты определяются разницей процентных ставок между двумя валютами; они не являются предсказанием будущего спот-курса

Деривативы

Синтетические соглашения по валютному обмену (SAFE)

Синтетическое соглашение по валютному обмену – это общее название для соглашений по иностранной валюте (foreign exchange agreement – FXA) и соглашений о валютном курсе (exchange rate agreement – ERA), которые используются для фиксирования дифференциала по форвардным валютным сделкам.

Непосредственно обмена валютами, которые лежат в основе таких соглашений, не происходит.

Соглашение по иностранной валюте (FXA). Расчёт происходит на основе разницы между форвардным курсом на первый день действия контракта и спот-курсом в момент расчёта.

Соглашение о валютном курсе (ERA). Расчёт происходит на основе двух форвардных курсов, а не разницы между форвардным курсом и спот-курсом.

По сути, SAFE – это деривативы внебиржевого рынка, которые в случае форвардных валютных сделок выполняют ту же функцию, что и соглашения о будущей процентной ставке (FRA) в случае краткосрочных процентных ставок, а именно гарантируют обменные курсы в течение установленного периода, который начинается в будущем.

Валютные фьючерсы

Валютные фьючерсы – это форвардные сделки со стандартными размерами и сроками, которые торгуются на биржах.

Фьючерсный контракт представляет собой обязательство купить или продать одну валюту против другой по согласованному обменному курсу в определённый день в будущем.

Валютно-процентные свопы

Валютно-процентные свопы представляют собой внебиржевые сделки между двумя сторонами по обмену процентными платежами по валютным займам. Своп позволяет его участникам избежать сложностей, связанных с движением валют, или изменений стоимости финансирования в требуемой иностранной валюте.

Валютно-процентный своп – это соглашение между сторонами, в соответствии с которым они выплачивают друг другу процентные ставки по займам в разных валютах в определённые даты в течение срока действия соглашения.

Валютно-процентные свопы – важные инструменты рынков капитала. Они очень похожи па процентные свопы, однако в них участвуют две различные валюты.

Валютные опционы

Валютный опционный контракт – это соглашение, дающее держателю право, но не обязывающее его купить или продать определённое количество валюты по согласованной цене в будущем.

Таблица 5. Права и обязательства по опционным сделкам.

| Участник | Call | Put |

| Покупатель (держатель) | Право купить | Право продать |

| Продавец | Обязательство продать, если держатель воспользуется правом купить | Обязательство купить, если держатель воспользуется правом продать |

Виды опционов:

- Американский опцион – даёт покупателю право, но не обязывает его купить или продать определённое количество базовых активов по фиксированной цене при наступлении срока контракта или до него.

- Европейский опцион – несёт те же права и обязательства, что и американский опцион, однако не может быть исполнен до наступления срока контракта, то есть исполняется только в момент истечения контракта (в день экспирации).

Существуют опционные контракты на наличную валюту и на валютные фьючерсы. Они торгуются на внебиржевом рынке и биржах.

Размер премий валютных опционов зависит от цен валютных форвардов и волатильности обменных курсов.

Валютный опцион можно рассматривать как полис страхования от неблагоприятного изменения обменных курсов на валютных рынках.