Для большинства товаров фьючерсная цена обычно выше цены базового актива. Это обусловлено расходами на хранение, транспортировку, страхование и другие издержки которые неизбежны при поставке актива в будущем.

Ценовую структуру, при которой фьючерсная цена превышает спот-цену, называют контанго.

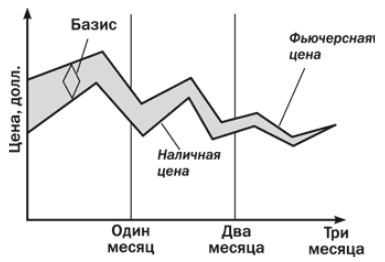

Если спот-цену и фьючерсную цены изобразить графически, то при приближении даты погашения фьючерсного контракта графики сходятся, то есть к моменту поставки товара цена фьючерса равняется цене базового актива. Это объясняется снижением издержек с течением времени до нуля на дату поставки.

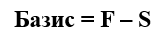

Разница между фьючерсной ценой и спот-ценой базового актива называется базисом.

Поскольку на момент истечения контракта цена фьючерсного контракта и спот-цена базового актива должны совпадать, то базис на день поставки будет всегда равен нулю.

где:

- F – цена фьючерса

- S – спот-цена базового актива (финансового или товарного)

Типичный график контанго для трёхмесячного фьючерсного контракта выглядит следующим образом.

Рис. 1. График контанго трёхмесячного фьючерсного контракта.

Ценовая структура, при которой фьючерсная цена ниже спот-цены, называют бэквардацией, или депорт.

Такая структура цен возникает в связи с дефицитом товара, обусловленным забастовками, недостаточным производством и тому подобное, когда фьючерсные цены остаются устойчивыми, поскольку в будущем ожидается рост предложения.

Графики изменения будущих цен в зависимости от времени сходны с кривыми доходности для инструментов денежного рынка и рынка облигаций.

Термин контанго обозначает рынки, на которых фьючерсы торгуются с премией относительно спот-рынков; термин бэквардация – рынки, на которых фьючерсы торгуются с скидкой к наличной цене.

Рис. 2. Схема рынков контанго и бэквардации.

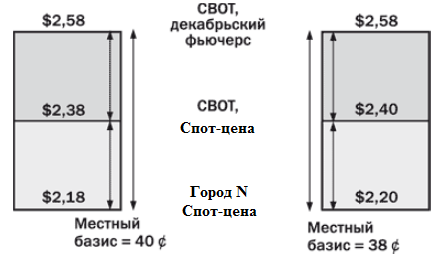

Базис имеет особое значение при торговле такими товарно-сырьевыми продуктами, как зерно, для которых фьючерсный контракт предусматривает поставку на биржу, например, CBOT. Приведенный ниже пример ясно показывает причину этого.

Базис величина не постоянная. Он уменьшается с течением времени и должен обращаться в ноль при экспирации. Если по базовому (базисному) активу не планируется доход и расход, то базис зависит от срока Т до экспирации и от процентной ставки R.

Пример:

Фьючерсная цена на зерно с поставкой в декабре равна $2,58 за центнер, а спот-цена в Чикаго – $2,38. Однако в городе N местная цена на зерно всего $2,18 доллара, что обусловлено отсутствием транспортных расходов, низкой стоимостью хранения и другими факторами. Таким образом, базис для фермера города N относительно чикагских фьючерсов составляет 40 центов.

Если фьючерсная цена остается неизменной, а спот-цены в Чикаго и городе N поднимаются на 2 цента, местный базис снижается до 38 центов. Для наглядности это изображено на рисунке 3.

Рис. 3. Схема изменения базиса.

Местный базис (текущая цена на зерно в городе N) и направления его изменения очень важны для производителей и используются при принятии решений:

- о приемлемости предложений физической продажи товара

- о целесообразности хранения урожая и выборе места его хранения

- о времени и сроках хеджирования, то есть когда страховать поставки и на какой месяц

- о закрытии или расширении хеджа

- о времени конвертации благоприятного базиса в прибыль

Таблица 1. Действия хеджеров при изменении ценовой структуры.

Контанго Бэквардация

| Цена ближнего месяца ниже цены дальнего | Если ситуация на рынке предполагает, что базис будет… | То фьючерсные контракты | Цена ближнего месяца выше цены дальнего | Если ситуация на рынке предполагает, что базис будет… | То фьючерсные контракты |

| сужаться |

|

сужаться |

|

||

| расширяться |

|

расширяться |

|