Другой дочерней структурой Московской биржи является АКБ Национальный Клиринговый Центр (НКЦ). С ноября 2011 г. НКЦ осуществляется клиринг на фондовом, а с декабря 2012 г. – на срочном рынках.

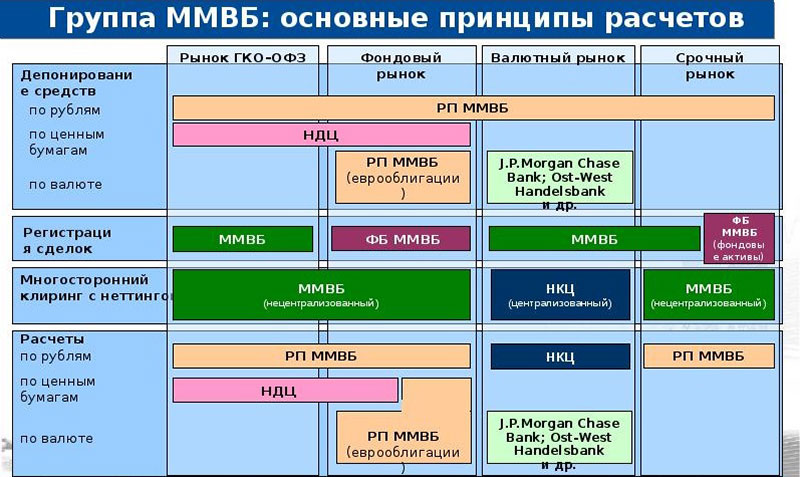

В октябре 2013 г. Банк России признал ЗАО АКБ «Национальный Клиринговый Центр» единственным квалифицированным центральным контрагентом. Стратегической задачей на будущее НКЦ видит в предоставлении участникам различных сегментов финансового рынка интегрированного клирингового обслуживания, предусматривающего использование единого обеспечения и ведение единых позиций участников в процессе их обслуживания на всех биржевых рынках Московской биржи и на внебиржевых рынках (рис. 1.).

Рисунок1. Основные принципы расчётов на фондовой бирже ММВБ

На протяжении последних лет группа Московской биржи уделяла серьёзное внимание капитализации НКЦ. За два года собственный капитал клирингового центра вырос втрое с 13,2 млрд. руб. в 2012 г. до 39, 6 млрд. руб. в 2019 г.

Главной задачей НКЦ в 2013-2014 гг. было обеспечение гарантий расчётов участников торгов на всех сегментах финансового рынка Московской биржи в условиях перехода к новому режиму расчётов по биржевым сделкам без предварительного депонирования, то есть на T+2.

По данным Московской биржи, на сделки с акциями и паями паевых инвестиционных фондова, совершаемые в режиме T+2 выросли с 3,3 трлн. руб., или 38,0% от общего объёма биржевых сделок с акциями в 2013 г. до 10,0 трлн. руб., или 97,2% в 2019 г.

С февраля 2013 г. на бирже появилась возможность заключать сделки РЕПО с участием центрального контрагента (ЦКА). По данным Московской биржи, на рынке облигаций объёмы операций РЕПО с ЦКА выросли с 3,8 трлн. руб., или 1,8% от общего объема операций РЕПО с облигациями в 2013 г. до 25,0 трлн. руб., или 13,7% в 2019 г.

Таким образом, в 2019 г. благодаря конструктивному взаимодействию всех инфраструктурных организаций группы Московская биржа произошёл окончательный переход на современную форму расчётов на рынке акций с гарантированным исполнением сделок НКЦ, а также заметно выросла доля сделок с гарантией их исполнения с стороны НКЦ на денежном рынке в сегменте РЕПО по облигациям.

Вместе с тем, создание системы гарантированных расчётов на таком рискованном сегменте рынка как РЕПО с облигациями пока ещё далеко от завершения.