Оптимальные условия покупки путов представлены в таблице 1.

Таблица 1. Оптимальные условия для продажи опциона «колл».

Короткий «колл» – опциона «колл»

| Настроение рынка | Продавцы стремятся извлечь прибыль из падения цен базового актива или защитится от этого падения. Нейтральный или слабый «медвежий» рынок. |

| Волатильность | Ожидание уменьшения. «Медвежий» взгляд. |

| Риски | Неограниченный убыток при истечении срока на растущем рынке |

| Выгоды | Ограничены размером премии |

| Точка безубыточности | Цена исполнения минус премия |

| Дельта | Возрастает до – 1 при повышении цены базового актива |

| Пользователи | С усилением «медвежьих» настроений следует продавать опционы «колл» с ближними страйками, чтобы получить максимальную премию, то есть по самой высокой премии за опцион. |

Пример:

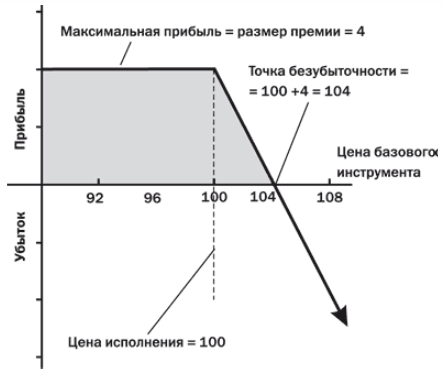

Менеджер фонда, вкладывающий деньги в казначейские облигации, хочет увеличить доходность своего портфеля. По его мнению, рыночные цены на протяжении нескольких месяцев будут стабильными или немного снизятся. Текущая цена казначейской облигации равна 100 долларам. Менеджер продаёт опцион «колл» с ценой исполнения 100 и премией 4 доллара. В случае исполнения опциона менеджер поставит казначейские облигации из своего портфеля, в противном случае, он получит прибыль в размере премии.

При истечении срока диаграмма прибылей/убытков короткого опциона «колл» выглядит следующим образом.

Рис. 1. Диаграмма прибылей/убытков короткого опциона «колл» в день экспирации.

Таблица 2. Возможные результаты по короткому опциону «колл» в день экспирации.

| Рыночная цена | Результат |

| > 104 | Убыток растёт по мере повышения рыночной цены без ограничений |

| 104 | Точка безубыточности |

| 100-104 | Прибыль растёт по мере снижения рыночной цены |

| < 1100 | Прибыль ограничена размером премии |