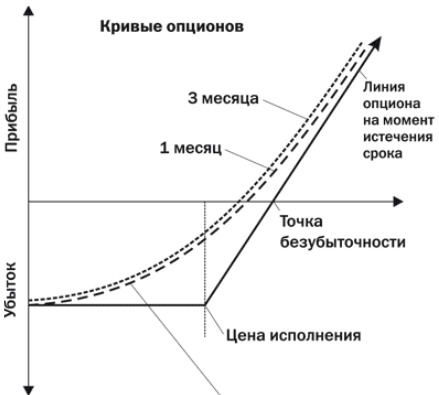

Рис. 1. График доходности длинного опциона «колл».

Расположение и форма пунктирных линий меняется в зависимости от времени, оставшегося до истечения срока, и волатильности. Чем больше (меньше) времени до истечения срока, тем дальше (ближе) располагается кривая. Чем больше (меньше) волатильность, тем дальше (ближе) полоса и тем она шире (уже).

Таблица 1. Оптимальные условия для покупки опциона «колл».

Длинный «колл» – опциона «колл»

| Настроение рынка | Покупатели стремятся извлечь прибыль из роста цен базового актива или защитится от роста цен. «Бычий» рынок. |

| Волатильность | Ожидание увеличения. «Бычий» взгляд. |

| Риски | Убыток ограничен размером премии |

| Выгоды | Возможность получения неограниченной прибыли при истечении срока на растущем рынке |

| Точка безубыточности | Цена исполнения плюс премия |

| Дельта | Возрастает до + 1 при росте цены базового актива |

| Пользователи | С усилением «бычьих» настроений следует покупать опцион «колл» с дальними страйками – с более высокой ценой исполнения и низкой премией за опцион |

Пример

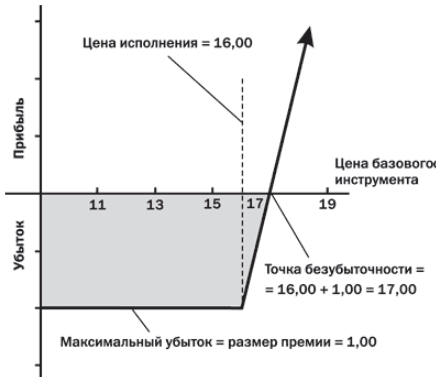

Нефтепереработчик обеспокоен тем, что цены на сырую нефть могут вырасти, но он не хочет фиксировать цену с помощью покупки товарного фьючерса. Переработчик покупает опцион «колл» на нефть с ценой исполнения 16 долларов и премией 1 доллар.

При истечении срока диаграмма прибылей/убытков длинного опциона «колл» выглядит следующим образом.

Рис. 2. Диаграмма прибылей/убытков длинного опциона «колл» в день экспирации.

Таблица 2. Возможные результаты по длинному опциону «колл» в день экспирации.

| Рыночная цена | Результат |

| > 17,00 | Прибыль растёт по мере повышения рыночной цены без ограничений |

| 17,00 | Точка безубыточности |

| 16,00 – 17,00 | Убыток снижается по мере повышения рыночной цены |

| < 16,00 | Убыток ограничен размером премии |