В 2019 г. продолжились серьёзные изменения в структуре собственности Московской биржи (табл. 1). До июля 2019 г. организации, контролируемые Российской Федерацией, в совокупности удерживали более 50% голосующих акций Московской биржи. Т. е. биржа являлась контролируемой государством компанией.

Однако, согласно части 14 ст. 49 Федерального закона от 23.07.2013г. №251-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с передачей Центральному банку Российской Федерации полномочий по регулированию, контролю и надзору в сфере финансовых рынков» Банку России было предписано выйти из акционеров Московской биржи и Санкт-Петербургской валютной биржи до 1 января 2016 г.

Во исполнение указанного требования по инициативе Банка России решением общего собрания Московской биржи 26 июня 2019 г. председателем наблюдательного совета (совета директоров) биржи был избран бывший министр финансов А.Л. Кудрин, сменивший на данном посту первого заместителя руководителя Банка России С.А. Швецова.

2 июля 2019 года было проведено SPO акций Московской биржи, в результате которого Банк России реализовал 11,7 % акций Московской Биржи путем международного рыночного размещения. Было продано 267 274 238 обыкновенных акций биржи по цене 60 рублей за штуку с общим объёмом размещения на сумму 16,04 млрд. руб.

В результате сделки доля акций Московской Биржи в свободном обращении превысила 50% , что является одним из лучших показателей на российском фондовом рынке. Это также констатировалось в Консолидированной промежуточной сокращенной финансовой отчётности НКО ЗАО НРД по состоянию на 30 июня 2019 года и за 6 месяцев 2019 года.

Доля акций Московской Биржи в свободном обращении превысила 50%. Основными покупателями акций биржи в процессе SPO по данным СМИ выступили РФПИ и крупные иностранные инвестиционные фонды . В результате к концу 2019 г. на Московской бирже сложилась новая структура собственности. На государственные структуры (включая дочернюю компанию самой биржи) приходилось около 41,8% голосующих акций.

Иностранным институциональным инвесторам, за исключением Китайской инвестиционной компании, принадлежало около 17,8% голосующих акций Московской биржи. Следовательно, вместе с долей Китайской инвестиционной корпорации и ЕБРР (табл. 1.) на долю иностранных портфельных инвесторов в 2019 г. приходилось не менее 29,5% голосующих акций биржи.

Таблица 1 – Структура акционеров российских бирж до и после объединения

| Собственник

Банк России |

Доля в ММВБ

28,6 |

После объединения бирж на 01.02.2012г.

24,3 |

После IPO на 15.03.2013г

22,5 |

На 12.05.2014г.

23,7 |

На 31.12.2014г.

12,1 |

| Сбербанк России | 7,5 | 10,4 | 9,6 | 10 | 10 |

| ВТБ | 7,1 | 6,1 | 5,6 | 3,8 | 3,8 |

| ВЭБ | 10,5 | 8,7 | 8 | 8,4 | 8,4 |

| Газпромбанк | 6,2 | 5,4 | — | — | — |

| РФПИ | 1,3 | 1,3 | 4,6 | 4,4 | 5,3 |

| Доля госструктур | 61,1 | 56,1 | 50,3 | 50,3 | 39,6 |

| ММВБ-Финанс | 2,8 | 2,8 | 5,5 | 2,3 | 2,2 |

| Китайская инвестиционная корпорация | — | — | 5,4 | 5,6 | 5,6 |

| ЕБРР | — | — | 5,8 | 6,1 | 6,1 |

| Иные акционеры | 27,9 | 32,9 | 33 | 35,7 | 46,5 |

| Итого | 100 | 100 | 100 | 100 | 100 |

Источник: по данным Банка России, публикаций в Ведомостях и Коммерсанте

Таким образом, оставшиеся 28,7% приходилось на частные российские банки и инвестиционные компании.

Представляется, что подобные изменения структуры акционеров биржи несут определенные риски для устойчивости и конкурентоспособности российского фондового рынка, особенно в условиях возможно долгосрочного характера действия западных санкций.

Дело даже не в утере контрольного пакета акций государством. Оно продолжает оставаться самым крупным собственником в условиях распыленности структуры капитала биржи. Более того, с высокой вероятностью в 2015 г. будут приняты поправки в законодательство о ценных бумагах, предусматривающие ограничение пакета акций биржи, которым могут владеть частные структуры, до 5%.

Основной риск касается снижения роли внутренних частных финансовых организаций в качестве акционеров биржи.

Чрезмерный перекос в сторону биржевых проектов, ориентированных, прежде всего, на нерезидентов, может негативно отразиться на развитии внутренних финансовых организаций и институциональных инвесторов.

В настоящее время, несмотря на то, что частные российские финансовые организации контролируют лишь около 28,7% акций биржи, на их долю в январе 2015 г. приходилось около 61,5% объёмов биржевых торгов на рынке акций и 44,3% на рынке корпоративных облигаций.

В качестве примера можно привести сегмент биржевых паевых инвестиционных фондов (ETFs), который для многих бирж мира является одним из приоритетных проектов развития. В Российской Федерации создание таких фондов стало возможным в связи с принятием федерального закона от 28.07.2012 №145-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

Однако до сих пор такие паевые фонды, создаваемые в рамках российской юрисдикции, так и не появились на Московской бирже.

Вместо этого, биржа допустила к обращению и проводит активный публичный маркетинг ETFs, созданных иностранной компанией и в иностранной Юрисдикции. Одним из критериев успешности развития любой публичной компании является изменение ее капитализации.

Общая капитализация Московской биржи на момент совершения сделки SPO 2 июля 2019 г. составила 4,0 млрд. долл. по сравнению с 4,2 млрд. долл. при проведении IPO ее акций с 4 по 15 февраля 2013 г. и 4,6 млрд. долл. суммарной капитализацией фондовых бирж ОАО «РТС» и ЗАО «ММВБ» в начале 2011 г. до их объединения. В начале 2012 г. по оценкам Банка России и совета директоров биржи к концу года предполагалось достичь капитализации Московской биржи в сумме 6 млрд. долл.

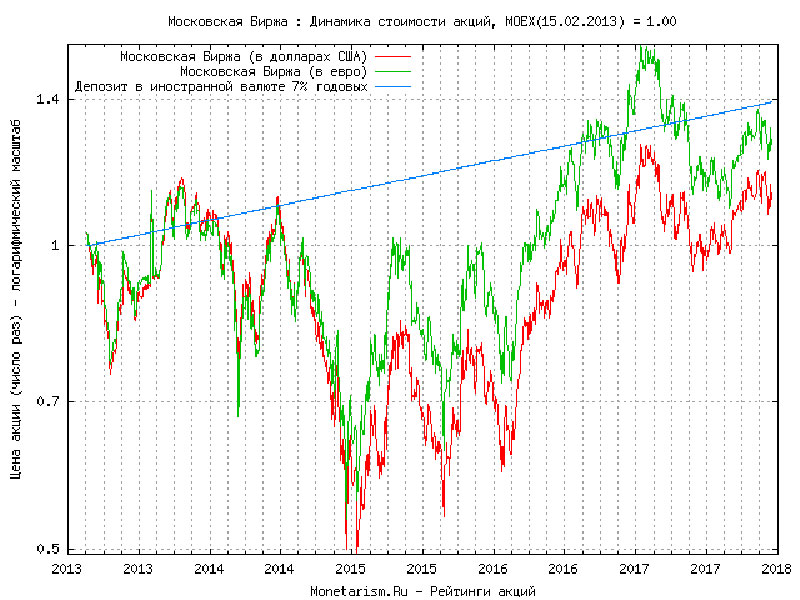

С 4 по 15 февраля 2013 г. Московская биржа провела IPO, в ходе которого было размещено ее акций на 15 млрд. руб., или 500 млн. долл. При объявленном диапазоне цен в размере 55-63 руб. за акцию, фактическая цена размещения была установлена по нижней границе ценового диапазона, то есть 55 руб. (рис.6).

Рисунок 1. Динамика цены акций Московской биржи и индекса ММВБ с 15 февраля 2013 г. по 19 февраля 2015 г. (15.02.2013 г.=100%)

В первый торговый день 15 февраля 2013 г. недооценка акций биржи по сравнению с ценой размещения составила 0%.

Обычно низкий размер недооценки первого торгового дня при проведении IPO российских АО свидетельствует о переоцененности данных акций на момент проведения IPO.

В дальнейшем это часто приводит к отрицательной избыточной доходности данных акций по сравнению с базисным индексом в течение многих лет . Однако два года спустя после проведения IPO долгосрочная доходность акций биржи стабильно превышала доходность индекса ММВБ.