Рейтинг – это мнение, суждение эксперта об объективных показателях рынка относительно вероятности изменения цен, уровня дивидендов, оплаты основной суммы долга и процента по ценной бумаге, то есть рейтинг – это точка зрения эксперта на качество финансового актива.

Создание рейтинговых оценок один из способов охарактеризовать рынок.

Рейтинг не означает конкретной рекомендации по покупке или продаже ценных бумаг, это лишь информация, которую могут использовать инвесторы в качестве критериев, осуществляя операции с ценными бумагами.

В мире ценных бумаг инвестору необходимы какие-либо ориентиры, непредвзятое суждение о доходности и надёжности фондовых ценностей как объектов инвестирования.

Рейтинг оказывается полезным и для эмитента – он помогает повысить ликвидность ценной бумаги. Действительно, на развитом рынке, где практически все долговые обязательства имеют рейтинговую оценку, трудно продать какую-либо облигацию, если отсутствует ее рейтинг.

Цивилизованный рынок ценных бумаг вынуждает эмитента обратиться с заказом в известные рейтинговые агентства, заплатив определённую сумму для того, чтобы специалисты-аналитики проверили качество ценной бумаги и дали ей рейтинговую оценку. Таким образом, на эффективном фондовом рынке только долговые обязательства, которые прошли процедуру рейтинга, могут обеспечить доступ к получению заёмных средств. При этом цена займа для эмитента определяется категорией, которую присваивает рейтинговое агентство.

Рейтинг – американское изобретение. Практически все долговые фондовые инструменты, обращающиеся на фондовом рынке США, имеют рейтинг.

Наиболее известными рейтинговыми агентствами являются «Стандард энд Пурз» – компания, ведущая свою историю с 1860 года, и определяющая рейтинг выпускаемых ценных бумаг с 1923 года – «Мудиз инвесторз сервис». Они дают облигациям рейтинговую оценку.

Таблица 1. Рейтинг ценных бумаг.

| S&P | Moody`s | Характеристика инвестиционных качеств ценных бумаг соответствующей категории рейтинга |

| ААА | Ааа | Способность погасить заём и выплатить процентные ставки, категория надёжности – ценные бумаги высшей категории |

| AA | Аа | Очень высокая вероятность погашения основного долга и выплаты процентных ставок, надёжность – высококачественные |

| A | А | Способность погасить заём и выплатить процентные ставки, но чувствительность к неблагоприятным экономическим условиям – высшие среднекачественные |

| BBB | Ввв | Наличие необходимого капитала для покрытия долга, воздействия неблагоприятных экономических условий – низшие среднекачественные |

| BB | Вв | Неопределённые и подверженные риску, платёжеспособность которых может быть прервана во времени – в данный момент погашаемые |

| B | B | Изначально уязвимые, но в данный момент могут погашать проценты, долг, то есть принципиально погашаемые |

| CCC | Ссс | Обеспечивающие некоторую защиту инвесторов, но имеющие большой риск, — ненадёжные |

| CC | Сс | Высокоспекулятивные |

| C | C | Недостаточное обеспечение займа – «мусорные» |

| D | D | Отсутствие обеспечения займа |

| SD | — | Выборочный дефолт |

Рейтинг для эмитента определяет цену займа, делает рынок выпускаемой им ценной бумаги ликвидным и в конечном итоге определяет её место («нишу») на рынке.

Не менее важны рейтинги для посредников – они содействуют продаже и гарантируют размещение долговых обязательств. Исходя из потребностей инвестора, финансовый посредник предлагает ему ценные бумаги, которые считает для него приемлемыми.

Рейтинговые оценки включают прогнозы курса, а это поддерживает рынок, делает его более устойчивым.

Поскольку кредитный риск принимает на себя инвестор, посреднику очень важно иметь независимую оценку, на которую он может опираться, работая с инвестором.

Рейтинги, которые являются обобщенной характеристикой финансово-экономического положения эмитента, в немалой степени способствуют созданию здорового и эффективного фондового рынка. Это связано с тем, что рейтинг обеспечивает дифференциацию эмитентов, выявляя наиболее слабых из них, не гарантирующих погашение задолженности, создавая объективную основу для оценки кредитного риска и стандарты открытости и прозрачности на фондовом рынке.

На молодых, формирующихся рынках, где процесс рейтинга только зарождается, может возникнуть вопрос – должно ли установление рейтинга быть прерогативой государственных структур? Против этого можно привести два аргумента:

- необходимо создание системы финансирования вне бюджета;

- рейтинг не дает государственных гарантий.

Решение вопроса об организации рейтингового процесса тесно связано с заказчиками, то есть теми, кто оплачивает анализ финансового и экономического состояния. В связи с этим можно различать рейтинг спроса и рейтинг предложения.

Считается, что эффективный и прозрачный рынок создаётся тогда, когда рейтинг осуществляется под давлением инвестора.

Например, компания Moody`s осуществляет агрессивный рейтинг, то есть проводит рейтинг компаний без их официального разрешения.

Просьба о рейтинге, как правило, исходит от эмитента.

Рассматривая рейтинг как результат аналитической работы, следует выделить три основных направления:

- Независимый рейтинг.

- Рейтинг финансовых институтов.

- Рейтинг промышленных компаний.

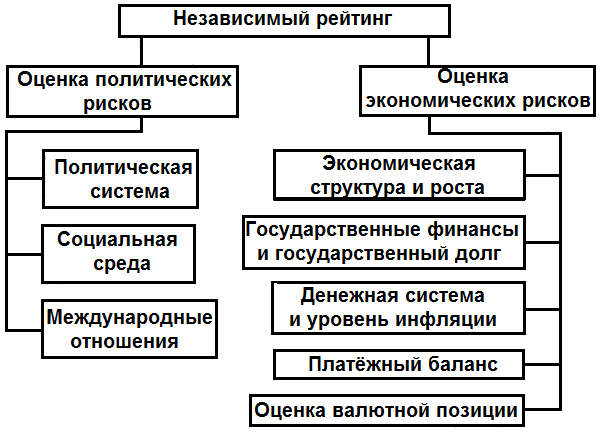

Независимый рейтинг оценивает возможности страны по возврату долга в национальной или иностранной валюте. При этом следует учитывать, что рейтинг – это не формула, а качественная оценка количественных показателей. Следовательно, выбирается некая совокупность факторов, которая подвергается анализу. Исследование начинается с оценки политических рисков. Рассматривается, насколько общественная среда, существующая в стране, обеспечивает готовность к уплате внешнего долга:

- оценивается политическая система;

- изучается социальная среда (уровень жизни, демографическая ситуация);

- исследуется сфера международных отношений.

Рис. 1. Независимый рейтинг.

Второй крупный блок независимого рейтинга – оценка экономических рисков. В первую очередь оценивается экономический потенциал страны, её ресурсы, капиталовложения, производство, сфера услуг, распределение созданного продукта на накопление и потребление. Во вторую очередь характеризуются государственные финансы, налоговая система страны, бюджет, его издержки, размер государственного долга.

Присвоение рейтинговой оценки стране осуществляется, как правило, по просьбе её правительства.

Рейтинг финансовых институтов – это рейтинг банков и начинается он с оценки бизнес-рисков и финансовых рисков.

Корпоративный рейтинг, базой которого является анализ финансово-экономического положения эмитента, применяется при оценке облигаций, векселей и других коммерческих обязательств, получении банковских кредитов, а также установлении основного кредитного рейтинга при операциях лизинга, гарантийных операциях.

Следует отметить, что так же, как корпоративный рейтинг не существует вне экономической системы, так и построение рейтинга инвестиционной привлекательности эмитента основывается на анализе положения экономической и отраслевой среды.

На первом этапе рейтингового процесса обосновывается набор показателей, используемых для оценки деятельности акционерных компаний.

В странах развитого фондового рынка оценка базируется на анализе конкурентоспособности и состояния финансов. При этом детально исследуются перспективы деятельности компании, качество управления, позиции по конкурентоспособности. Происходит качественный анализ корпорации, а затем уже переходят к рассмотрению проблем количественных оценок, то есть финансовой политики, прибыльности за максимально возможный период времени, притока наличности, структуры капитала, финансовой гибкости и так далее.

Русские группы оценочных показателей

В отечественной практике при построении рейтинга инвестиционной привлекательности эмитентов осуществляется сравнение предприятий по конкретному набору количественных показателей. Предлагается формировать пять групп оценочных показателей.

В первую группу включены наиболее общие и важные показатели, характеризующие эффективность использования и доходность вложенного капитала:

- норма прибыли;

- доходность (рентабельность) активов;

- оборачиваемость и отдача активов;

- рентабельность (прибыльность) продаж;

- рентабельность производства;

- текущая (дивидендная) и общая доходность акций;

- рыночная капитализация компании.

Данные показатели характеризуют прибыльность предприятия и качество управления его активами.

Во вторую группу включены показатели, характеризующие финансовое состояние компании (её устойчивость):

- платёжеспособность;

- ликвидность;

- рыночную (финансовую устойчивость) предприятия.

К третьей группе относятся показатели, характеризующие производственный потенциал предприятия, состав и структуру имущества компании, и источники его финансирования. Основным показателем является доля (удельный вес) основных средств в уставном капитале компании и в активах баланса. Сюда также входят показатели, характеризующие степень использования и изношенности основных средств:

- коэффициент износа основных средств;

- рентабельность основных средств;

- стоимость основных средств (по первоначальной и остаточной стоимости) в расчете на одну акцию.

В четвертую группу включены показатели, характеризующие надёжность и безопасность вложения денег в ценные бумаги определённой корпорации:

- риск дебиторской задолженности;

- соотношение дебиторской и кредиторской задолженности;

- ликвидационная стоимость одной акции;

- риск банкротства;

- риск неликвидности акций на вторичном рынке.

В пятую группу включены показатели, отражающие перспективы роста стоимости акций. Основу составляют показатели, характеризующие перспективы отрасли, её экспортный потенциал.