Облигация с варрантами представляет собой обычную облигацию с купонами, которая имеет определённое число варрантов.

Каждый варрант даёт держателю право, но не обязывает его купить определённое число акций эмитента по установленной цене – цен использования варранта – на определённую дату.

Облигация с варрантами также является гибридным инструментом. Как и в случае с конвертируемыми облигациями, эти инструменты могут предлагать опционы для эмитентов и инвесторов. Купонные ставки по ним устанавливают на более низком уровне по сравнению с обычными облигациями ввиду их более высокой потенциальной доходности.

Облигации с варрантами сходны с корпоративными конвертируемыми облигациями в том, что дают инвестору возможность получить акции эмитента по фиксированной цене, что может рассматриваться как долгосрочный опцион «колл» на акции, который продаётся вместе с облигацией. Облигация с варрантами представляет собой обычную корпоративную облигацию с купонами, которая имеет определённое число варрантов. Как и конвертируемые облигации, не все варранты дают право на приобретение акций. Могут быть выпущены варранты на другие долговые инструменты, а также товары, например, металлы.

Варранты дают держателю право, но не обязывают его купить определённое число обыкновенных акций по фиксированной цене – цене использования варранта.

При использовании варранта за акции эмитенту выплачиваются дополнительные деньги сверх первоначальной стоимости облигации.

Облигации с присоединенными к ним варрантами можно держать как единое целое и продавать «включая варранты»; их более высокая цена отражает больший потенциал получения дохода. Инвестор, однако, может отделить варранты и продать так называемую «ободранную» облигацию и варранты отдельно. Такие облигации и отделенные от них варранты покупают инвесторы разных типов с различными требованиями. Облигации с варрантами, в отличие от конвертируемых облигаций, не дают эмитенту права досрочного обмена, которое позволяет реализовать принудительное использование варрантов в случае выхода цены обыкновенной акции за установленный предел.

Обмен варрантов на акции производится по фиксированной цене, которая выплачивается после использования варранта. Варранты предназначены в первую очередь для тех инвесторов, которые хотят получить долгосрочные опционы на акции с фиксированными ценами. Они являются рискованным инструментом с неустойчивыми ценами, поэтому инвесторы должны постоянно отслеживать соотношение между ценой использования варранта и текущей рыночной ценой на акции.

Одним из основных свойств инструментов, связанных с акциями, является эффект рычага, то есть сильное изменение цены варранта или премии за качество в случае конвертируемых облигаций по сравнению с изменением рыночной цены тех акций, на которые они могут быть обменены.

К примеру, цена покупки варранта обычно ниже цены покупки акций, лежащих в его основе. Это означает, что рост или падение его цены в процентном выражении по сравнению с изменением цены акций будет пропорционально больше.

Пример эффекта рычага при изменении цены варранта:

Варрант на акции Компании можно купить за 7 рублей, а текущая цена на обыкновенные акции равна 28 рублям. Предположим, что цена акций выросла до 30 рублей, или на 7,14%. Рост цены акций влечёт за собой увеличение цены варранта до 9 рублей, или на 28,57%.

Таким образом, рост цены акций на 7,14 % повлек за собой рост цены варранта на 28,57 %. Эффект рычага проявился в том, что повышение цены акций вызвало в четыре раза больший рост цены варранта. ИЛИ: Абсолютный рост обоих финансовых активов одинаковый, но доходность от изменения их курсовой стоимости разная.

Эмитенты в некоторых быстро растущих секторах бизнеса далеко не всегда могут продемонстрировать историю выпуска долговых обязательств, и вследствие этого им для привлечения инвесторов приходится предлагать «подсластитель» в виде варрантов. Использование варрантов при условии роста акций организации приводит к увеличению акционерного капитала эмитента облигаций.

Для инвесторов привлекательность облигаций с варрантами заключается в том, что их можно держать и продавать как вместе с варрантами, так и без них. В случае ликвидации организации держатель облигации имеет преимущество перед акционерами.

Таблица 1. Преимущества и недостатки облигаций c варрантами.

ЭмитентыПреимущества НедостаткиИнвесторы

| Более низкие купонные выплаты в результате того, что варранты имеют собственную стоимость | Варранты могут быть использованы инвесторами только в установленные сроки; в случае сильного повышения цен на акции инвестор получает прибыль, которую эмитент не может ограничить, поскольку не имеет права принудительно исполнить варрант |

| Стоимость выпуска облигаций ниже стоимости выпуска акций | Долговое обязательство по облигации подлежит первоочередному погашению при ликвидации эмитента |

| До использования варранта число акций или капитал организации не меняется | |

| Долговой элемент облигации может быть использован для проведения операций обмена | |

| Эффект рычага | С варрантами связан определённый риск, потому что цена акций может падать |

| Купон облигации даёт стабильный доход | Варрант облигации не даёт дохода – это рискованный инструмент |

| Эмитент не имеет права на досрочное принудительное использование варранта |

Пример 2:

Дано:

| Номинальная стоимость облигации | 1000 рублей |

| Купонная ставка | 3,5%; полугодовая |

| Срок погашения | 5 лет |

| Период конвертации | До погашения |

| Варранты | 2 варранта, каждый из которых даёт право приобрести 5 акций по цене 93 рубля |

| Текущая цена акции | 77 рублей |

| Долговой капитал | 150 млн. рублей |

Задача:

- Определить какую сумму получит эмитент в случае использования всех варрантов

- Определить размер первоначальной премии за использование варрантов

Решение:

- Число облигаций в обращении = 150 млн. / 1000 = 150 000 штук. Полученная сумма = Число облигаций х Число акций [в основе варранта] х Цена акции = 150 000 х (2х5) х 93 = 139,5 млн. рублей

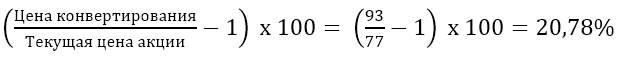

- Первоначальная премия за использование варрантов =